مستر بیت کوین | آموزشگاه ارز های دیجیتال

پروژه سرمایه گذاری ایرانیان تریدرز

این پروژه تازه چند روزه اغاز شده و با سود معقولی که داره و تیم پشتیبانی خوبی هم داره به پایداری این پروژه امیدواری زیادی میره .

حداقل سرمایه گذاری: ۲۵ دلار

پاداش معرفی: ۳%

حساب های مورد قبول: پرفکت مانی، بیت کوین، دوج کوین

پلن ها: ۰٫۳۳% تا ۰٫۶۷% روزانه برای ۳۰ تا ۱۸۰ روز

- برای عضویت روی بنر پایین کلیک کنید

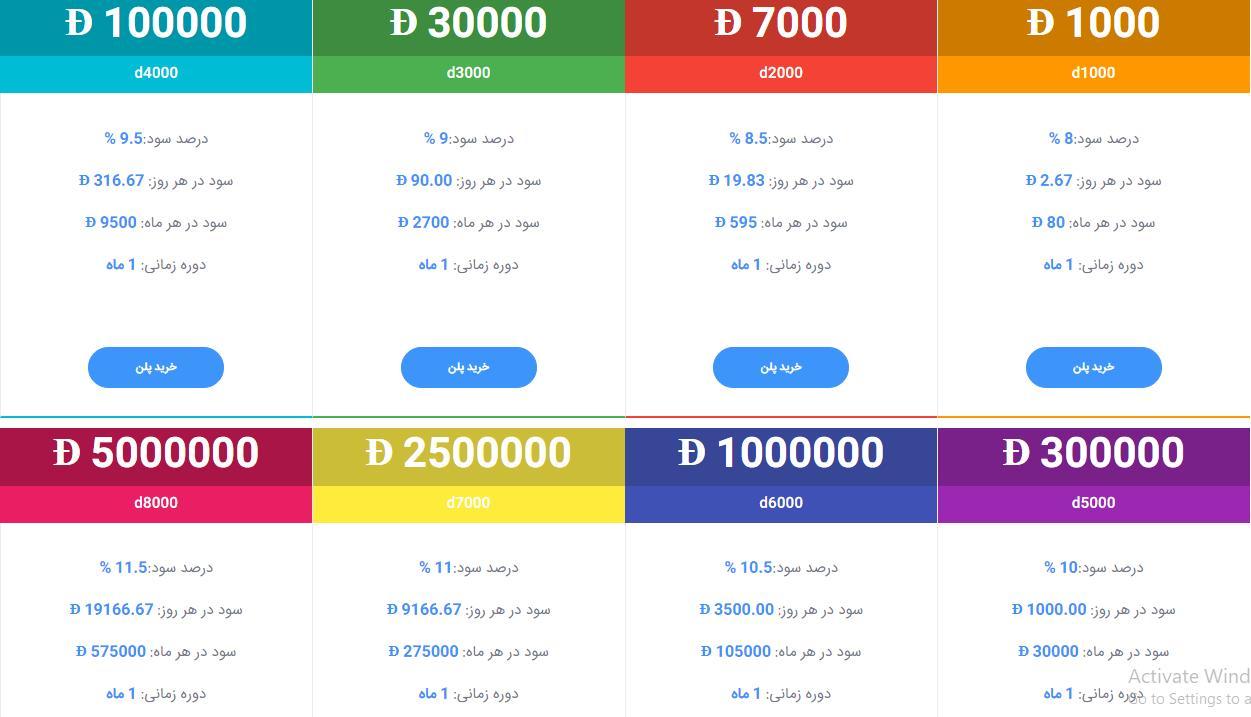

Iran Doge Bank پروژه

واریز سود: آنی

حداقل سرمایه گذاری: ۱۰۰۰ دوج کوین

پاداش معرفی: 10%

حساب های مورد قبول: دوج کوین

پلن ها: ۰٫۲۷% تا ۰٫۳۹% روزانه برای ۳۰ روز (بازگشت سرمایه آخر دوره)

- برای عضویت کلیک کنید

پلن های سرمایه گذاری پروژه ی ایران دوج بانک

شما با سرمایه گذاری تقریبا 9 میلیون تومان ( 300.000 دوج) ماهانه تا900 هزار تومان سود دریافت میکنید

سایت تازه فعالیت خودشو شروع کرده و جزو پروژه های خوبیه حتما عضو بشید

سلام دوستان بیشتر شما با سایت ایران کوین ماین اشنایی دارید.

ولی به خاطر دلایلی فعالیت ندارید میخوام بهتون دقیق تر دلایل برتری سایت رو توضیح بدم که اولیش سود معقول سایته .

شما با سرمایه گذاری فقط 1 میلیون تومان ( 25000 دوج ) ماهی بیشتر از 300 هزار تومن سود دریافت میکنید .

با سرمایه گذاری 250.000 هزار دوج ( 10 میلیون ) ماهانه 3میلیون تومان بیشتر سود دریافت کنید

یکی دیگه از دلایل این سایت ایرانی بودنشه و مدیر شناخته شده ی سایت اقای توسل

سایت کاملا معتبر بدون هیچ نگرانی شروع به فعالیت کنید

پلن منطقی

سود مناسب

رفرال گیری

برداشت در لحظه

صندوق سرمایه گذاری ایران کوین ماین با نام تجاری IranCoinMine فعالیت خودش را با هدف پرداخت سود ماهیانه در ازای سرمایه گذاری شما(حداقل ۱۰,۰۰۰ تومان)، آغاز کرده است. مبتنی بودن این صندوق بر ارز دیجیتال ، داشتن تیم فنی بسیار قوی و در نهایت پشتوانه مالی و علمی ، موجب شده تا این مجموعه بتواند در بورس بین المللی نیویورک ، ترید ارزهای دیجیتال و همچنین استخراج ارزهای دیجیتال،با پیشرفته ترین تجهیزات،فعالیت نماید.

سایت اکسچنجر یا اکسچینجر چیست؟

چگونه پول الکترونیکی خود را تبدیل کنیم ؟

بهترین سایت تبدیل ارزهای دیجیتالی

خرید رایپل، لایت کوین، بیت کوین، بیت کوین کش، اتریوم ، مونرو ، زد کش

خیلی پیش میاد دوستان نیاز دارند که پول های الکترونیکی خودشون رو برای استفاده از سایتهای مختلف تبدیل کنند برای مثال شما دلار پرفکت مانی دارید و به دلایل مختلف نیاز به دلار دیگه ای مثل Payza یا bitcoin یا اتریوم داشته باشید، در این اینجا مبدل های ارز بهترین گزینه هستند.

سایتی که یک ارز دیجیتالی رو به ارز دیجیتالی دیگه ای تبدیل میکنه، اکسچنجر می نامند.

مبدل ارز/پول الکترونیکی changer

این سایت مورد تایید واسط معروف Perfect money هستش و بیش از 6 سال آنلاین و مشغول به ارائه خدمات به کاربران سراسر جهان است.

در این سایت اکسچیجر قادر هستید که پول های پرفکت مانی، بیت کوین، پاییر، AdvCash، اتریوم، رایپل،دش، مونرو، زدکش،لایت کوین و بیت کوین کش رو به همدیگه تبدیل کنید.

جَکس (Jaxx) یک کیف پول دیجیتالی چند منظوره است که توسط کمپانی معروف Decentral توسعه داده شده است. این کمپانی به خاطر ساخت خود پرداز،کیف پول و سایر خدمات مربوط به ارزهای دیجیتال مشهور است.

کیف پول Jaxx بیش از هفت ارز دیجیتال را پشتیبانی میکند که بیت کوین، اتریوم و دش را نیز شامل میشود. این کیف پول به خاطر قابلیت جفت سازی مستقل از پلتفرم، رابط کاربری ساده، امنیت بالای سمت کاربر، طراحی عالی، سهولت سویچ کردن بین ارزهای دیجیتال موجود، قابلیت اسکن کردن با دوربین، پشتیبان گیری master seed و بسیاری از موارد دیگر مشهور است.

نصب

ابتدا برای نصب این کیف پول وارد سایت Jaxx.io می شویم:

روی قسمت download کلیک کنید تا به صفحه مربوط به دانلود این کیف پول هدایت شوید

متناسب با سیستم عاملتان نسخه مورد نظر این کیف پول را دانلود کنید

پس از دانلود آن، با کلیک بر روی فایل مورد نظر به راحتی آن را نصب کنید(صرفا چند کلیک ساده بر روی next میباشد) پس از آن کیف پول را اجرا کنید

اگر می خواهید کیف پولی که از قبل ساخته بودید را بازیابی کنید بر روی pair/restore exiting wallet کلیک کنید در غیر اینصورت اگر برای اولین بار است که می خواهید این کیف پول را بسازید بر روی Create New Wallet کلیک کنید

امنیت

درست همانند بسیاری از دیگر کیف پولهای ارزهای دیجیتال، Jaxx اقدامات امنیتی بسیار قدرتمندی را به کار میگیرد تا احتمال هک شدن را کاهش دهد و از امنیت کامل پولهای کاربرانش مطمئن شود.

یکی دیگر از فواید استفاده از کیف پول Jaxx این است که این کیف پول کلیدهای خصوصی را مستقیماً بر روی دستگاه خود کاربر ذخیره میکند بنابراین احتمال دسترسی دیگر افراد به پولهای کاربر غیرممکن میشود.

همچنین Jaxx برای انجام پشتیبان گیری، بهصورت خودکار یک Seed را در حافظه ایجاد میکند تا کاربر بتواند برای امنیت بیشتر از کیف پول خود پشتیبان تهیه کند.

علاوه بر این، کیف پول Jaxx به حریم خصوصی کاربر احترام میگذارد چرا که برای ساخت حساب کاربری، ومی ندارد که کاربر آدرس ایمیل و یا سایر اطلاعات خصوصیاش را وارد کند.

در مقایسه با سایر کیف پولها که اقدامات امنیتی گیج کنندهای دارند، Jaxx کاملاً در این زمینه ساده عمل میکند و این خبر خوبی است. البته ممکن است آسیبپذیریهایی نیز وجود داشته باشد اما سرمایه کاربر در اکثر مواقع امن باقی میماند.

تیم امنیتی کیف پول Jaxx پیشتر در سال ۲۰۱۷ با یک مشکل امنیتی روبرو شدند که بهواسطه آن ۴۰۰٬۰۰۰ دلار از سرمایه کاربران به سرقت رفت. ممکن است این مسئله برای کاربران نگران کننده باشد اما این سوءاستفاده مربوط به مشکلی بود که دیگر جای نگرانی ندارد.

اطلاعات زیادی از چگونگی رخ دادن این هک فاش نشده، اما نظریههایی بر این مبنی وجود دارد که ممکن است این اتفاق به خاطر اشتباه کاربران رخ داده باشد.

در هر کیف پولی حتماً باید اقدامات امنیتی را بهدرستی انجام دهید زیرا اگر کاربری رمز عبور سادهای را برای کیف پول خود انتخاب کند و کیف پولش هک شود، کمپانی سازنده کیف پول هیچ مسئولیتی را در این قبال نمیپذیرد.

معرفی کیف پول infinito wallet یکی از کیف پول های امن برای ارز های دیجیتال که فقط برای موبایل منتشر شده در دو نسخه اندروید و ای او اس

لینک وبسایت و دانلود والت

- BTC

- LTC

- ETH

- NEO

- BCH

- DOGE

- DASH

- EOS

- OMG

- TRX

- ICON

- ONT

- BTM

- DGD

- SNT

- RHOC

- AE

- MKR

- ZRX

- ZIL

- REP

- WTC

- VERI

- AION

- LRC

- KCS

- QASH

- IOST

- BAT

- DRGN

- GNT

- NAS

- GAS

- ETHOS

- R

- FUN

- PPT

- KNC

- SUB

- STORM

- KIN

- POWR

- SALT

- DENT

- NCASH

- ENG

- STORJ

- DBC

- TKY

- QLC

- ZPT

- ERC20

- ADA

نام: میکر Maker

نماد معاملاتی: MKR

سایت: https://makerdao.com

تاریخ شروع به کار: ۲۰۱۷/۰۱/۲۹

شرکت میکر (Maker) اواخر ماه دسامبر 2017 استیبل کوین (stable coin) غیرمتمرکز خود با نام دای (Dai) را عرضه کرد. دای توکن با استاندارد ERC۲۰ اتریوم است که پشتوانه ۱ دلاری دارد. هر دای به ارزش یک دلار است و صرف نظر از اینکه چه مقدار دای موجود باشد، همیشه ارزش آن یک دلار خواهد بود. برخلاف تتر هیچ نهاد متمرکزی از ارزش دای پشتیبانی نمیکند و هیچ بانک سنتی با دلار واقعی حامی آن نمیباشد.در این کوین هیچ چیزی وجود ندارد که بتوان آن را تعطیل کرد و هیچ مقام یا نهاد متمرکزی وجود ندارد که نیاز به اعتمادسازی باشد. دای دربلاک چین اتریوم با استفاده از قرارداد هوشمند موجود است.

شرکت میکر یکی از شرکت های قدیمی مبتنی بر اتریوم است و بر روی این پروژه پیش از پیدایش اتریوم کار کرده است. این تیم در فضای بسیار خوبی قرار دارد و توسط ویتالیک بوترین، خالق اتریم پشتیبانی می شود.

چرا دای تحول ایجاد کرده است؟

پیش از توضیح جزئیات دای و چگونگی عملکرد آن، فرض کنید موارد زیر حکمفرماست:

- ارزش دای همواره ۱ دلار است.

- دای می تواند همانند تمامی توکن های ERC۲۰ به راحتی معامله شود.

- هر کسی که کیف پول اتریوم دارد به راحتی می تواند دای داشته باشد، بپذیرد و انتقال دهد.

- بدون هیچ واسطه ای قابل مبادله است.

- هیچ شخص یا شرکتی بر روی آن کنترل ندارد.

- هیچ دولت یا مقام رسمی نمی تواند آن را تعطیل کنند یا مانع عملکرد آن شود.

این موارد چندین ویژگی را که قبلا غیرممکن بود امکان پذیر می کند. دای در حال حاضر می تواند خیلی سریع و بدون کارمزد (به جز کارمزد گس اتر) به صورت بین المللی منتقل شود.

بازرگانان می توانند دای را با تمام مزایای فناوری بلاک چین بدون ریسک نوسانات قبول کنند. به عنوان مثال دیگر نیاز نیست بازگانان زمانی که پرداختی را دریافت میکنند و به ارز رایج تبدیل می کنند نگران نوسان ۱۵ درصدی قیمت بیت کوین باشند. اگر تاجری ۱۹.۹۹ دلار برای یک تیشرت بپردازد و ۱۹.۹۹ دلار دای دریافت کند مطمئن خواهد بود که دای خود را همان روز و یا دو ماه دیگر به دلار تبدیل کنند، همان ۱۹.۹۹ دلار را خواهد داشت.

همچنین مشتریان نیز دیگر نگران خرج و پرداخت با یک دارایی که ارزش آن مدام افزایش می یابد نخواهند بود. اگر مشتری بداند که ارزش اترافزایش مییابد بعید است که محصولی با اتر بخرد. چرا ۱۹.۹۹ دلار اتر خرج کند درحالی که میداند همین مقدار اتر، فردا ۲۴.۹۹ دلار میارزد؟

امروزه اکثر تجار پرداخت ارزهای دیجیتال را با استفاده از واسطه هایی نظیر بیت پی (BitPay) پذیرفته اند، که تمام مسائل منفی مرتبط با فرایندهای پرداخت سنتی را با خود به همراه دارد. این نکات منفی عبارتند از کارمزد فرایند، محدودیت ها و قوانینی نظیر اینکه با کدام صنایع می توانند تجارت کنند. با وجود واسطه هایی نظیر بیت پی، بازرگانان در واقع روش دیگری از پرداخت را به مشتریان ارائه می دهند اما به جز فروش اضافی، هیچ نکته مثبت دیگری ندارند. بدی ماجرا اینجاست که اگر بیت پی از شما خوشش نیاید آنها می توانند بدون هیچ دلیل و هشداری به کار شما خاتمه دهند.

به وسیله دای یک بازرگان می تواند همانطور که میزان پرداختی را خود دریافت میکند فرایند پرداخت ها را خود انجام دهد. اگر تصمیم به استفاده از برنامه های شخص ثالث بگیرند، فقط خدمات ارزش افزوده ای نظیر خدمات یکپارچه تجارت الکترونیک، نرم افزار حسابداری و مدیریت کیف پول در اختیار آن ها می باشد. اما برای پردازش پرداخت ها یا نگهداری موقت سرمایه نیازی به خدمات شخص ثالث نیست و خود بلاک چین تمام این موارد را مدیریت میکند. هیچ کس نمی تواند توانایی بازرگان برای دریافت پرداخت را قطع کند.

در نهایت، ممکن است برای برخی سوال پیش بیاید که چرا اصلا به کوینی مانند دای نیاز است. آیا تتر در حال حاضر اهداف توکن با پشتوانه دلار را برآورده نمی کند؟ پاسخ این است که تتر یا هر یک از استیبل کوین های متمرکز می توانند هک شوند، جمع و تعطیل شوند و یا پول شما را بفروشند و همیشه در سایه ت ها و خطاهای انسانی عمل می کنند. در واقع حدس و گمان های زیادی وجود دارد که عملکرد تتر نامطمئن و تقلبی است. اما این موارد در مورد دای اتفاق نمی افتد. دای به عنوان یک ارز با ثبات غیرمتمرکز واقعی است و کافی است تنها به بلاک چین اعتماد کنید.

نحوه عملکرد دای چگونه است؟

دای شاهکار این صنعت میباشد که با دقت و با دنبال کردن یک هدف، بین مشوق های اقتصادی تعادل برقرار میکند. آن هدف تبدیل شدن به توکنی است که همواره ارزش یک دلاری داشته باشد.

هنگامی که ارزش دای ۱ دلار است، مکانیزم ها تلاش می کنند تا قیمت آن را کاهش دهند. هنگامی که ارزش دای کمتر از ۱ دلار است مکانیزم ها تلاش می کنند تا قیمت آن را افزایش دهند. فعالانی که در این مکانیزم ها نقش ایفا می کنند این کار را انجام می دهند زیرا آنها حتی اگر دای به ارزش یک دلار هم نباشد پول به دست می آورند. به همین دلیل است که دای همیشه نوسان کمی کمتر یا بیشتر از قیمت ۱ دلار دارد. در واقع ارزش دای همانند یک تابع سهمی شکل است که تا بینهایت نزدیک به یک دلار میشود اما هیچگاه به آن نمیرسد. اگر ارزش دای بیش از ۱ دلار شود، جایزه بیشتری برای رفع آن وجود دارد. این جادوی دای است.

دای چیست؟

دای در واقع همانند دریافت یک وام یا قرض در برابر ارزش اتریوم است. هر کسی می تواند دای را تولید کند، به تنها چیزی که نیاز است اتر و دانش فنی که چطور از برنامه غیرمتمرکز استفاده کنید.

اکثر کاربران نه به تولید دای نیازی دارند نه نیازی است بدانند چگونه تولید می شود. هر چه دای دارای ارزش ۱ دلار باشد، کاربران بیشتر جذب این کوین می شوند و به آن ایمان می آورند و آن را خرج می کنند، می پذیرند و در صورت نیاز دای را به کوین های دیگر تبدیل می کنند.

حتی مشتاق ترین افراد به ارزهای دیجیتال نیز نیازی به ایجاد دای یا دانستن نحوه ایجاد آن ندارند. برای کسب دای تنها کافی است کاربران در صرافی هایی نظیر صرافی های غیرمتمرکز موجود بر بستر اتریوم، آن را معامله کنند. این موضوع باعث میشود که دای به یکی از اجزای مهم هر صرافی غیرمتمرکز تبدیل شود.

دای به شدت پیچیده است و بعضی از افراد بیان کرده اند که این پیچیدگی، دای را بسیار مبهم میکند. این یک استدلال اشتباه است زیرا مورد استفاده اصلی دای بر روی ارزش یک دلاری آن ثابت است. همین موضوع باعث میشود که دیگر به درک عمیق تر و دانش بیشتری از نحوه کارکرد دای نیاز نباشد. تقریبا تمام کاربران دای به دانستن نحوه کارکرد آن نیاز نخواهند داشت.

با این حال اگر واقعا میخواهید بدانید که چرا میتوانید به دای اعتماد کنید، باید تمام جوانب سیستم دای و مشوق های اقتصادی موجود در آن را متوجه شوید.

نحوه ایجاد دای چگونه است؟

همانطور که گفته شد، دای همانند دریافت یک وام یا قرض بر اساس ارزش اتریوم است. با استفاده از برنامه غیرمتمرکز MakerDAO، کاربران حرفه ای میتوانند از دارایی اتر خود به صورت دای وام بگیرند.

ابتدا اتر به رپد اتر یا (WETH) تبدیل میشود که تنها یک جلد بسته بندی ERC۲۰ برای اتر است. این امر باعث توکنیزه شدن اتر می شود تا بتوان همانند سایر توکن های ERC۲۰ از آن استفاده کرد.

سپس WETH به اتر داخل استخر یا PETH تبدیل میشود. این موضوع بدان معنا است که WETH به استخر بزرگی از اتریوم میپیوندد که وثیقه یا تضمینی برای تمام دای های ایجاد شده میباشد.

با داشتن PETH می توانید جایگاه وام ضمانت دار یا CDP ایجاد کنید که PETH شما را مسدود کرده و به شما امکان میدهد تا نسبت به ارزش وثیقه خود (اتر خود)، دای قرض بگیرید و برداشت کنید.

با برداشت دای، نسبت قرض در CDP افزایش مییابد. حد معینی برای قرض وجود دارد که حداکثر میزان قابل برداشت دای را مشخص میکند. پس از برداشت دای میتوانید همانند سایر توکن های ERC۲۰ آن را خرج یا معامله کنید.

با وجود پیچیدگی ایجاد دای چرا کاربران باید چنین کاری انجام دهند؟ آیا نمیتوان از صرافی ها دای خریداری کرد؟

بله تولید دای پیچیده است و البته که میتوان از صرافی ها دای خرید. این همان دلیلی است که تقریبا تمام افراد به سمت پیچیدگی های ایجاد کردن CDP نمیروند. با این حال، چندین دلیل برای تولید دای وجود دارد که عبارتند از:

- نیاز به وام و یا قرض گرفتن دارید و باید دارایی (اتر) داشته باشید که بتوان به عنوان وثیقه یا ضمانت از آن استفاده کرد.

- اگر مطمئن باشید که قیمت اتر افزایش خواهد یافت. میتوانید از CDP خود برای خرید اتر استفاده کنید. به این صورت که اتر خود را در CDP قفل میکنید، به ازای آن دای برداشت میکنید، از دای برای خرید اتر بیشتر در صرافی استفاده میکنید و اتر خریداری شده را برای افزایش اندازه CDP به کار میگیرید. این فرآیند را میتوان بدون حضور نهاد متمرکز یا شخص ثالث و معاملات را کاملا بر روی بلاک چین انجام داد.

- تقاضا برای دای، قیمت آن را به بیش از یک دلار می رساند. در صورت وقوع چنین شرایطی میتوانید دای ایجاد کرده و سپس آن را در صرافی ها با قیمت بیش از یک دلار بفروشید. این امر باعث کسب درآمد میشود و یکی از مکانیزم هایی است که سیستم میکر برای حفظ قیمت یک دلاری دای انجام میدهد. قیمت بیش از یک دلار دای، کاربران را تشویق به ایجاد دای بیشتر میکند.

این سه دلیل مهمی است که ادامه تولید دای را تضمین میکند.

چگونه قیمت یک دلاری دای تضمین میشود؟

مشوق های اقتصادی، حفظ قیمت دای را تضمین میکنند. همانطور که گفته شد، هنگامی که قیمت دای به بیش از یک دلار افزایش مییابد، دارندگان اتر برای تولید دای بیشتر و فروش آن و کسب سود تشویق میشوند.

هنگامی که قیمت دای به کمتر از یک دلار کاهش یابد، مالکان CDP میتوانند قرض خود را با قیمت کمتر از برداشت، پرداخت کنند. این راهکار به شدت هوشمندانه ای است که به توضیحات بیشتر نیاز دارد.

فرض کنید که یک CDP با ۱۰۰۰ دلار اتر باز کرده ایم. سپس ۵۰۰ دای برداشت میکنیم. برای تسویه این قرض باید ۵۰۰ دای برگردانیم. (تسویه قرض باعث نابودی دای میشود)

اگر قیمت دای کمتر از یک دلار و برای مثال ۰.۹۹ دلار شود، میتوانیم به این قیمت دای خریداری کنیم و قرض خود را با یک درصد تخفیف بپردازیم. در این صورت نحوه بازپرداخت قرض ما به این شکل میشود. ۵۰۰ دلار وام گرفتیم و سپس ۵۰۰ دای با تخفیف یک درصدی به قیمت ۴۹۵ دلار خریدیم. سپس وام خود را با ۵ دلار سود تسویه کردیم.

تقاضای ما برای دای باعث افزایش قیمت آن میشود تا به یک دلار نزدیک شود. اگر قیمت دای کمتر از یک دلار بماند، مالکان CDP به تسویه قرض ها و حذف دای از سیستم ادامه میدهند. هنگامی که قیمت دای به بیش از یک دلار برسد، برای پاسخ به تقاضای موجود دای تولید میشود. همین ایجاد و حذف، عرضه و تقاضا و بده و بستان ها است که تضمین میکند قیمت دای همواره بر روی یک دلار باقی بماند.

در صورت سقوط قیمت اتر چه اتفاقی برای دای میافتد؟ آیا کل سیستم آن از کار میافتد؟

جواب کوتاه به این پرسش اینگونه است که ارزش اترهای ارائه شده مشخص است و قیمت اتر دارای نوسان بسیار شدید نظیر افت ۶۰ درصدی طی ۱۰ ثانیه نمیباشد و این سیستم نیز کاملا از تعادل برخوردار است.

پاسخ مفصل تر به توضیحات بیشتر نیاز دارد. در واقع درجات مختلفی از قرض در CDP وجود دارد. هنگامی که یک CDP افتتاح کنید میتوانید تا سقف ۶۰ درصد موجودی آن را به صورت دای برداشت کنید. این بدان معنا است که با ۱۰۰۰ دلار اتر میتوانید ۶۰۰ دای برداشت کنید. اما تمام CDP ها سقف برداشت را ارائه نمیدهند زیرا برداشت بیشتر، ریسک بیشتری به دنبال دارد. بعضی از مالکان CDP به میزان ۱۰ و ۲۵ یا ۳۰ درصد برداشت خواهند کرد.

با تغییر قیمت اتر، نسبت قرض هر CDP نیز تغییر میکند. اگر قیمت اتر افزایش یابد، تمام CDP ها امن تر میشوند زیرا قرض کمتری دارند. اگر قیمت اتر کاهش یابد تمام CDP ها ریسکی تر و مقروض تر میشوند.

از آنجایی که CDP ها نسبت قرض متفاوتی دارند، هر CDP را میتوان به ترتیب ریسکی بودنشان رتبه بندی کرد. هرچه CDP ریسکی تر باشد، نسبت قرض آن بالاتر است.

با افت قیمت اتر، CDP ها به آستانه ۶۰ درصدی بدهی نزدیک تر میشوند. اگر CDP از این آستانه عبور کند، تمام دارندگان دای میتوانند با CDP تسویه کرده و سود کسب کنند که این امر باعث از بین رفتن دای از سیستم، بسته شدن CDP و جریمه شدن مالک CDP میشود.

این فرآیند پیچیده است و برای درک بهتر آن به مطالعات بیشتر نیاز است اما به طور خلاصه، فعالان عاقل برای تسویه و حذف قرض ریسکی از سیستم دای تشویق میشوند. مالکان CDP که اجازه داده اند قرض ها ریسکی شوند جریمه میشوند. مالکان CDP میتوانند قرض خود را با تسویه کامل، ایمن کنند. مالکان هوشیار CDP ریسکی شدن CDP خود را مشاهده خواهند کرد و سپس برای جلوگیری از جریمه شدن، دای خود را زودتر از موعد مقرر تسویه میکنند. اما مالکانی که از ریسکی شدن CDP خود غافل اند، اگر از آستانه قرض عبور کنند توسط سیستم جریمه خواهند شد.

با افت قیمت اتر از ۱۴۰۰ دلار ژانویه ۲۰۱۸ به ۴۰۰ دلار ماه آوریل، ساختار تشویقی سیستم دای توانسته است با موفقیت قیمت دای را یک دلار حفظ کند که دستاوردی باورنکردنی و اثباتی بر این مدعا است که دای حتی در شرایط افت قیمت اتر نیز موفق است.

قیمت اتر چگونه مشخص میشود؟ آیا این سیستم، غیرمتمرکز است؟

این موضوع، ریسکی ترین بخش کل سیستم میکر میباشد. قیمت اتر در سیستم میکر از اوراکل ها به دست میآید. چندین اوراکل، داده های قیمت گذاری را فراهم میکنند. این امر، ریسک اینکه یک اوراکل دچار اختلال شود را کاهش میدهد. به علاوه، میزان تغییر قیمت اتر در هر بلاک محدود میباشد تا از تغییرات ناگهانی ناشی از حمله کنندگان جلوگیری شود.

اما آخرین اقدام امنیتی این است که دارندگان توکن میکر (MKR) هنگام شکست های فاجعه بار نظیر حملات هماهنگ شده، میتوانند به پیاده سازی جهانی رای دهند. این حالت باعث از کار افتادن سیستم و بازگشت تمام قرض ها به اتر و مالکان اصلی CDP میشود. این قابلیت، گزینه اتمی سیستم است و نشان میدهد که MakerDAO یک سازمان اتوماسیونی غیرمتمرکز یا DAO میباشد. دارندگان خود MKR کسانی اند که رای میدهند چه اتفاقی رخ دهد.

نتیجه گیری

مدرکی که نشان از عملکرد صحیح دای میباشد این است که هر دای دائما برابر با یک دلار است. اگر دای بتواند ارزش یک دلاری خود را با موفقیت حفظ کند، باورها به آن افزایش خواهد یافت. تقریبا تمام کاربران به درک نحوه عملکرد دای نیاز ندارند و فقط کافی است به آن اعتماد کنند و سابقه دای نیز چنین اعتمادی را فراهم میکند. اگر میخواهید درک عمیق تر و کامل تری از دای به دست آورید تا به راحتی بیشتر از آن استفاده کنید، باید به دقت نحوه عملکرد آن را مطالعه و متوجه شوید. اطلاعات بسیار زیادی در این خصوص از طریق گوگل در دسترس میباشد.

دای باعث تحول در این حوزه میشود زیرا انتقال دلار در هر مقدار، به صورت آنی و بین المللی، بدون هزینه و بدون هیچ مداخله ای را امکان پذیر میکند. دای دوران جدیدی از تجارت را محقق میسازد که کاملا داخل بلاک چین وجود دارد و نمیتوان آن را متوقف کرد یا از کار انداخت.

میکر بی شک فناوری ای است که قابلیت های منحصر به فرد اتریوم را نشان میدهد و راهکاری ارائه میدهد که قبل از پیدایش فناوری بلاک چین کاملا غیرممکن بود.

اگر علاقهمند به ارزهای دیجیتال باشید، حتما باید با نئو، این ارز دیجیتال فوق العاده آشنا شوید. نام نئو قبلا انت شیرز بود و حالا با عنوان اتریوم چینی هم از آن یاد میشود. نئو شباهتهای زیادی به اتریوم دارد اما ویژگیهای بسیار جالب و ناشناختهای در این فناوری وجود دارد.

در این مقاله سعی کرده ایم که شما را با تمام جنبههای نئو آشنا کنیم. اگر پس از خواندن مقاله سوالی برایتان پیش آمد، میتوانید در قسمت نظرات بپرسید تا در اصرع وقت پاسخ داده شود.

انت شیرز مانند بیشتر ارزهای دیجیتال قابل استفاده بر روی کیف پول الکترونیکی است. این شبکه همچنین قرار است که ارز دیگری به اسم انت کوین را ارائه کند که هنوز اطلاعاتی از نحوه معرفی آن در دسترس نیست. انت شیرز با نام Neo» نیز شناخته شده است.

طبق چیزی که در وبسایت رسمی این ارز دیجیتال نوشته شده است، نئو یک پروژه بلاک چینی است که توسط یک بنیاد غیرانتفاعی توسعه یافته است. این پروژه از فناوری بلاک چین و هویت دیجیتال برای دیجیتالی سازی داراییها، مدیریت خودکار داراییها با استفاده از قراردادهای هوشمند و تحقق اقتصاد هوشمند» با توزیع جمعی بهره برده است.

در واقع نئو یک پلتفرم و شبکه بزرگ است و واحد ارزی NEO فقط جزئی از این شبکه است.

هدف اصلی نئو این است که شبکه توزیع شده نئو یک اقتصاد هوشمند را ایجاد کند.

نئو توسط شرکت OnChain واقع در شانگهای چین توسعه داده شد. تحقیقات در مورد نئو از سال ۲۰۱۴ آغاز شد.

پروژه Neo که ابتدا با نام انت شبرز شناخته شده بود، توسط دو جمع سپاری جذب سرمایه کرد. نخستین جمع سپاری در اکتبر ۲۰۱۵ به مدت ۱۰ روز ادامه داشت که طی آن ۱۷.۵ میلیون توکن نئو به ارزش ۵۵۰،۰۰۰ دلار فروخته شد. در جمع سپاری دوم، ۲۲.۵ میلیون توکن به قیمت ۴.۵ میلیون دلار به فروش رفت

نئو قصد ایجاد یک اقتصاد هوشمند را در سراسر جهان دارد که تمام مسائل اقتصادی روزمره را پوشش دهد. سه جزء اصلی این اقتصاد هوشمند عبارتند از:

-

- داراییهای دیجیتال

- هویت دیجیتال

- قرارداد هوشمند

بلاک چین نئو و داراییهای دیجیتالی

یک دارای دیجیتال چیزی است که در فرمت باینری و با حق استفاده وجود دارد. مالکیت حقیقی در داراییهای دیجیتال بسیار حائز اهمیت است.

با ظهور بلاک چین، مالکیت دیجیتال حقیقی تحقق یافت. با فناوری بلاک چین میتوان داراییهای دیجیتال غیرمتمرکز،امن و بدون دخالت هر نهادی ایجاد کرد.

دو نوع داراییهای دیجیتال در نئو وجود دارد:

- داراییهای فراگیر یا جهانی

- داراییهای قراردادی

داراییهای جهانی توسط کل یک سیستم به رسمیت شناخته شده و میتوانند توسط تمام قراردادهای هوشمند و مشتریان شناسایی شوند.

داراییهای قراردادی داراییهایی هستند که فقط در قراردادهای خاص خود به رسمیت شناخته میشوند و نمیتوانند در سایر قراردادها استفاده شوند.

به عنوان مثال ارزهای دیجیتال Golem و Bancor هر دو توکنهایی مبتنی بر قراردادهای هوشمند اتریوم هستند اما مثلا نمیتوان در سیستم Bancor از توکنهای گلم استفاده کرد.

بلاک چین نئو و هویت دیجیتالی

ویکیپدیا هویت دیجیتالی را اینگونه تعریف میکند:

یک هویت دیجیتالی اطلاعاتی از یک فرد است که روی کامپیوترهای یک نهاد ذخیره میشوند. این فرد میتواند حقیقی یا حقوقی باشد.

برای دیجیتالی کردن داراییها به کار، هویت دیجیتال قابل اعتماد است.

در پروژه نئو از استاندارد هویت سنجی X.509 که یک مدل صدور گواهی دیجیتال پذیرفته شده است، استفاده میشود.

تأیید هویت در نئو میتواند از روشهای زیر صورت گیرد:

- استفاده از ویژگیهای شناسایی چهره

- اثر انگشت

- صدا

- پیامک

قرارداد هوشمند

تصور کنید در خیابان هستید و قصد دارید سوار تاکسی شوید؛ از نرم افزار تلفن همراه خود یک خودرو درخواست میکنید و یک ماشین خودران (بدون راننده) شما را سوار میکند. تاکسی شما را به یک پمپ بنزین میبرد و هزینه سوخت را هم از پولی که از مسافرهای قبلی دریافت کرده، پرداخت میکند. سپس شما را به مقصدتان میرساند و کرایه سفرتان هم از کیف پول الکترونیکی شما پرداخت میشود. در زمانی که تاکسی در حال رساندن شما به مقصد است، به صورت خودکار هزینه بیمه سالیانه و بدهی ماهانه مالک خود را هم میپردازد. بعد از اینکه شما را پیاده میکند به یک تعمیرگاه میرود تا عیبهای احتمالی را هم برطرف کند.

شاید فکر کنید اینها صحنهای از یک فیلم علمی و تخیلی باشد، اما این آینده جهان است؛ قراردادهای هوشمند میتوانند بستری برای ساخت جهان آینده باشند.

یک قرارداد هوشمند، یک پروتکل ویژه است که برای مشارکت، تأیید یا اجرای مفاد یک قرارداد خاص، فعال میشود. قراردادهای هوشمند معاملات و فرایندها را به صورت کاملاً تضمینی و بدون اشخاص ثالث انجام میدهند. فعالیت و ثبتهای قرارداد هوشمند قابل پیگیری و غیر قابل برگشت هستند. مجموعهای از قراردادهای هوشمند یک برنامه غیرمتمرکز یا Dapp را میسازند.

قراردادهای هوشمند چگونه کار می کنند؟

برای درک بهتر میتوان اینگونه آنها را توصیف کرد: آنها مانند دستگاههای فروش خودکار فعالیت میکنند. وقتی شما قصد خرید یک نوشابه با استفاده از این دستگاهها را دارید، پول را به دستگاه وارد میکنید و دستگاه به صورت خودکار پول شما را پردازش میکند و نوشابه را تحویل میدهد.

جدا از مسائل فنی، قراردادهای هوشمند هم تقریباً مانند دستگاههای فوق کار میکنند. بدون نیاز به افراد یا سازمانهای واسطه فرایند پرداخت یا اجرای یک قرارداد را پردازش میکنند و در صورت صحیح بودن مفاد قرارداد مشخص شده، فعالیت را انجام میدهند.

آنها تنها دستورالعملهایی را که به آنها داده شده را به طور خودکار اجرا میکنند.

در ابتدا، داراییها و شرایط قرارداد، کد گذاری میشوند و در بلاک بلاک چین قرار میگیرند. این قرارداد بین نود های پلتفرم توزیع و چندین بار کپی شده است. بعد از پردازش انجام شد، قرارداد مطابق با شرایط مشخص شده اجرا میشود.

شاید برایتان سؤال باشد که هوشمند سازی فرایندها خیلی وقت است که انجام میشود اما تفاوت فرایند قراردادهای هوشمند با فرایندهای معمولی در اینترنت غیرمتمرکز بودن و عدم بازگشت آن است.

مثلاً تراکنشهای بانکی به صورت هوشمند انجام میگیرند اما مثلاً بانک مرکزی میتواند جلوی یک تراکنش را بگیرد. در قراردادهای هوشمند شخص یا نهادی قادر به کنترل یک قرارداد نیست و وقتی مفاد یک قرارداد صحیح باشد، این قرارداد به صورت کاملاً خودکار اجرا میشود.

هر چیزی که در بلاک چین ثبت میشود باید تغییر ناپذیر باشد و بین نودهای مختلف در شبکه توزیع شود. به طور کلی، قرارداد هوشمند باید سه ویژگی زیر را دارا باشد:

- قطعی

- دارا بودن پایانی برای یک فرایند

- ایزوله

در یک بلاک چین همه میتوانند یک قرارداد هوشمند بسازند و آپلود کنند. با این حال، این قرارداد به صورت عمدی یا غیرعمدی ممکن است دارای اشکالات و ویروسهایی باشد. اگر قرارداد ایزوله نباشد، ممکن است کل سیستم را مختل کند. از این رو، بررسی و ایزوله شدن یک قرارداد قبل از اجرا مهم است.

قراردادهای هوشمند اتریوم و نئو از یک سیستمی به نام ماشین مجازی بهره میبرند.

ماشین مجازی (VM)، یک سیستم کاملاً تورینگ است و روی شبکه اتریوم اجرا میشود. این سیستم صرف نظر از زبان برنامه نویسی، به هر میزان که کاربر بخواهد زمان و حافظه در اختیارش قرار میدهد. ماشین مجازی روند ایجاد برنامههای بلاک چینی را بسیار آسانتر و کارآمدتر از همیشه میکند. به جای اینکه برای هر برنامه یک بلاک چین ایجاد کنید میتوانید از یک بلاک چین برای هزاران برنامه استفاده کنید.

در واقع با استفاده از این قابلیت در صورت اشکالی در یک قرارداد، فقط همان قرارداد تحت تأثیر قرار میگیرد و به شبکه اصلی آسیبی نمیرسد.

مفهوم دیگری نیز به نام داکر (Docker) وجود دارد که مانند ماشین مجازی عمل میکند. در اتریوم برای نوشتن قرارداد هوشمند در ماشین مجازی، باید با استفاده از زبان برنامه نویسی مخصوص اتریوم، سالیدیتی این کار را انجام دهید.

در حال حاضر با توجه به بهرهمندی نئو از داکر، برنامه نویسان میتوانند با استفاده از زبانهای C#، Jave و Paython قراردادهای هوشمند خود را توسعه دهند. برای کسب اطلاعات بیشتر به این لینک از سایت رسمی نئو مراجعه فرمایید.

واحدهای ارزی شبکه نئو

برخلاف اتریوم که فعلاً مبتنی بر اثبات کار و استخراج است، نئو روی الگوریتمی پیشرفته از اثبات سهامفعالیت میکند و تمام توکن های آن از قبل تولید شده و به طور خودکار بین اعضای جامعه نئو بر اساس قواعدی توزیع میشود. توکن های شبکه نئو دو نوع هستند.

- توکن نئو – سابقاً با عنوان آنت شیرز شناخته میشد (ANS)

- توکن GAS – سابقاً با عنوان آنت کوین شناخته میشد (ANC)

تعداد تمام توکن های NEO و همچنین GAS هر کدام فقط ۱۰۰ میلیون واحد است. ۵۰ میلیون NEO از طریق پیش فروشهای اولیه به فروش رفت و ۵۰ میلیون بقیه به مرور زمان در شبکه توزیع خواهند شد. حداقل میزان توکن NEO، واحد ۱ است و در کیف پول های رسمی (نه صرافیها) امکان ذخیره زیر ۱ NEO وجود ندارد.

مکانیزم کامل توزیع نئو بنا بر گفتههای وبسایت نئو به شرح زیر است:

ده میلیون توکن (ده درصد از کل توکن ها) به منظور ترغیب توسعه دهندگان و اعضای شورای نئو مورد استفاده قرار میگیرند.

ده میلیون توکن بهمنظور ترغیب توسعهدهندگان در ایستم نئو مورداستفاده قرار میگیرد.

پانزده میلیون توکن (پانزده درصد از کل توکن ها) بهمنظور سرمایهگذاری در پروژههای بلاک چینهای دیگر مورداستفاده قرار میگیرند. این توکن ها مختص اعضای شورای نئو هستند و سرمایهها نیز تنها برای پروژههای نئو صرف خواهد شد.

پانزده درصد از توکن ها نیز برای شرایط اضطراری ذخیره میشوند.

استفاده سالانه از نئو نمیتواند بیش از پانزده میلیون نئو باشد.

توکنهای GAS

دارندگان NEO نسبت به داراییهایشان در کیف پولهای معتبر نئو از توکن های GAS تولید شده سود خواهند برد. برای هر نئو که در کیف پول خود ذخیره کنید، روزانه ۰.۰۰۰۳ GAS به شما تعلق میگیرد که در آینده میتواند بسیار ارزشمند باشد.

میزان اولیه توکن های GAS صفر بوده است و با ایجاد هر بلاک جدید، GAS نیز ایجاد خواهد شد. بنا بر گفتههای وبسایت نئو، طی بیست و دو سال تمام GAS ها توزیع میشوند. محدودههای زمانی بین هر بلاک نیز پانزده الی بیست ثانیه خواهد بود. دو میلیون بلاک نیز طی یک سال ایجاد شدهاند.

بنا بر گفتههای وبسایت نئو:

هرسال چیزی در حدود دو میلیون بلاک ایجاد خواهند شد و میزان اولیه GAS در بلاک نیز هشت عدد خواهد بود. هر سال نیز یک GAS از بلاک کسر خواهد شد تا به این وسیله بتوان با گذر از هر دو میلیون بلاک منطبق شد. این کاهش به مدت بیست و دو سال ادامه خواهد داشت. پس از چهل و چهار میلیون بلاک، تمام بلاکهای ایجاد شده GAS به محدودیت خود رسیدهاند و پس از آن هیچ GAS جدید ایجاد نمیشود.

از Gas در شبکه نئو برای پرداخت هزینههای ایجاد قراردادهای هوشمند استفاده میشود.

مکانیسم و شبکه نئو قادر است تا 10000 تراکنش را در هر ثانیه پشتیبانی کند.

در مجموع 100 میلیون نئو عرضه شده است. نئو بر اساس دستورالعمل dBFT کار می کند که براساس این تکنولوژی، معاملات با سرعت به زنجیره بلاک ها که دارای امنیت بالایی هستند متصل می شوند. نئو تقریبا از اکثر زبانهای برنامه نویسی از جمله Go، Kotlin، Java، Microsoft.net و Python پشتیبانی می کند.

بخش عمده توجه و رویکرد به نئو ناشی از وابستگی و ارتباط آن با Onchain است. Onchain در واقع راهی برای جدا کردن نئو به عنوان یک ارز دیجیتال از بلاک چین است. Onchain از طریق ادغام کردن بلاک چین در تراکنش های روزمره خود باعث توسعه این پلت فرم می شود. ارتباط نئو با Onchain سبب سرمایه گذاری تجاری بر روی آن شده که به رشد این ارز کمک می کند.

سیستم نئو از اجزای زیر تشکیل شده است:

1) الگوریتم DBFT

2)NeoX: که این سیستم توانایی اجرا و انجام بلاک چین های مختلف را ایجاد می دهد.

3) قرارداد نئو: که امکان استفاده از کد و برنامه های هوشمند مانند جاوا را فراهم می آورد

4) NeoFS: مکانیسمی است که امکان دخیره سازی اطلاعات را به صورت غیرمتمرکز می دهد

5)NeoQ: که مکانیسم ایجاد و تولید بلاک ها است.

گروه نئو معتقد است که داشتن ارز دیجیتال، هویت دیجیتال و قراردادهای هوشمند باعث اقتصادی هوشمند و پویا خواهد شد.

وبسایت رسمی نئو: https://neo.org

جهت جستجوی تراکنشها و آدرسهای نئو می توانید از جستجوگرهای زیر استفاده نمایید:

https://neotracker.io

http://antcha.in

https://neoexplorer.co

.

باینَنسکوین یک توکن است برای کاربرای صرافی معتبر باینَنس که داشتن آن باعث کاهش کارمزد معاملات میشود. همچنین داشتن آن به برخی ویژگی های خاص کاربری در سایت باینَنس کمک میکند. دیگر ویژگی این توکن امکان معامله با سایز ارزهای دیجیتال است.

صرافی بایننس چیست؟

بایننس (به انگلیسی: Binance) یک صرافی آنلاین و بینالمللی است. چانگپنگ ژائو مدیر بنیانگذار (Changpeng Zhao) بایننس است. او پیش از تأسیس بایننس، شرکت فیوژن سیستم (Fusion Systems) را تأسیس کرده بود که در زمینه ارایه راهحلهای مبتنی بر فناوری اطلاعات در حوزه مالی فعالیت داشت. یی هه (Yi He) نیز دومین بنیانگذار بایننس است. شش ماه پس از راهاندازی بایننس، مجله فوربز برای اولین بار در تاریخ، فهرستی از ثروتمندترین افراد در دنیای ارزهای دیجیتال منتشر کرد. در این فهرست، چانگپنگ ژائو (بنیانگذار بایننس) با حدود ۱/۱ الی ۲ میلیارد دلار ثروت، در بالای این فهرست قرار گرفت . این صرافی به لحاظ میزان تراکنش روزانه در رتبه دوم جهان قرار دارد.

توجه داشته باشید با این اوضاع تحریم خطر بسته شدن اکانت زیاد است.

تاریخچه ارز بایننس

این ارز از تاریخ 2017/05/25 شروع به فعالیت کرده و در این مدت پیشرفت های زیادی داشته این ارز درصرافی باینَنس به کاهش فی معاملات کمک می کند. هدف بایننس گسترش دادن بایننس از شرکت به یک جامعه بزرگ است بنابراین قصد دارند با تشکیل بلاک چین بایننس هدف خود را دنبال کنند.

در واقع بایننس کوین توکنی است که از پلتفرم اتریوم در بلاک چین استفاده می کند.

از این ارز میتوان برای پرداخت هزینه کارمزد تراکنشها (شامل هر تراکنشی مانند مبادله ارزها، ترید کردن و …) استفاده کرد.

بایننس کوین و مزایای استفاده از آن

در نهایت قرار است ۲۰۰ میلیون بایننس تولید شود. بایننس کوین یک توکن ERC 20 در شبکه اتریوم بوده و نحوهی توزیع آن به این صورت است که ۵۰ درصد از عرضه در ICO، میزان ۴۰ درصد برای تیم بایننس و ۱۰ درصد نیز به سرمایه گذاران Angel (سرمایه گذارانی هستند که مقدار زیادی از بایننس را یکجا خریداری کردند) اختصاص پیدا میکند.

از این ارز میتوان برای پرداخت هزینه کارمزد تراکنشها (شامل هر تراکنشی مانند مبادله ارزها، ترید کردن و …) استفاده کرد. اگر تراکنشهای خود را به جای بیتکوین با بایننس کوین انجام دهید، از امتیاز تخفیف برخوردار خواهید بود. در سال اول استفاده، تخفیف ۵۰٪ در تمام کارمزدها، در سال دوم تخفیف ۲۵٪، در سال سوم تخفیف ۱۲.۵٪ و در سال چهارم تخفیف ۶.۷۵٪ وجود دارد و از سال پنجم به بعد هیچ تخفیفی وجود ندارد. این ساختار به عنوان یک انگیزه برای کاربران برای خرید BNB و انجام معاملات در بورس آن استفاده میشود.

اگر در حال برنامهریزی در مورد خرید یا فروش با حجم بالا در صرافی بایننس هستید، به نفع شما خواهد بود که ابتدا مقداری BNB خریداری کنید. این موضوع برای شما دو مزیت خواهد داشت: هزینه کارمزد معاملات شما با BNB پرداخت میشود، نه با کوینی که شما برای فروش قرار میدهید. دوم اینکه شما تنها نصف کارمزد معاملات را پرداخت میکنید! شما همچنین می توانید BNB ای را که استفاده نمیکنید به فروش برسانید، بنابراین تقریبا هیچ دلیلی وجود ندارد که مقداری از آنها را خریداری نکنید. فقط کافی است محاسبه کنید چه مقدار BNB برای پوشش معاملات خود لازم دارید.

به علاوه، بایننس طبق برنامهای اعلام کرد که در ۳ ماه اول سال ۲۰۱۸ مقدار ۱۰۰ میلیون BNB خریداری خواهد کرد تا آنها را از چرخه معاملات خارج کند و ارزش توکنهای باقی مانده بالاتر رود. این موضوع در آینده به نفع سرمایه گذاران خواهد بود و از طرفی آنها میتوانند از BNB خود به عنوان سوخت (هزینه های معاملاتی) استفاده کنند. کارمزد هر تراکنش در بایننس ۰.۱٪ مبلغ کل تراکنش است.

چگونه میتوان BNB خریداری کرد؟

شما میتوانید به طور مستقیم (با ارزهای سنتی) از صرافی آنلاین Binance خرید خود را انجام دهید و یا از صرافیهای بومی خود مقداری بیتکوین خریده و آن را با BNB مبادله کنید.

کجا میتوان آن را ذخیره کرد؟

مانند تمامی ارزهای دیجیتال میتوانید از کیف پول نرمافزاری یا سختافزاری خود برای نگه داری BNB استفاده کنید. البته مطمئنترین پیشنهاد هم کیف پول Ledger Nano S برای این ارز است.

ایوان دانفیلد (Evan Duffield) بنیانگذار ارز دیجیتال دش است. او نیز همانند بسیاری دیگر از پیشتازان بازار رمزارزها، در ابتدا به بیت کوین علاقمند شد و به بررسی آن پرداخت. دانفیلد در سال ۲۰۱۰ با بیت کوین آشنا شد و تحت تاثیر فناوری آن قرار گرفت. با این وجود پس از استفاده از بیت کوین متوجه چندین ایراد اساسی در آن شد.

دش (Dash) ارز دیجیتالی براساس کدهای پایه بیت کوین و لایت کوین میباشد که بهبودها و تغییرات مختلفی در آن تعبیه شده و آن را از زمان شروع به کار آن در سال ۲۰۱۴ متفاوت کرده است. ایوان دافیلد، سازنده دش، آن را به منظور سه مسئله کلیدی که در شبکه بیت کوین مشاهده کرد ساخت: حریم خصوصی، نظارت و سرعت تراکنش. طی سه سال گذشته، دش به یکی از ارزهای دیجیتال برتر جهان تبدیل شده است که ارزش بازار آن با وجود بازار رقابتی در بین ده ارز دیجیتال برتر قرار دارد.

هدف اصلی دش این است که پول دیجیتال را بسیار کارآمدتر کند. در حال حاضر شما میتوانید بیت کوین را برای معاملات آنلاین و انتقالات با ارزش ارسال کنید. با این حال زمان انتظار برای تایید تراکنش در بلاک چین بیت کوین، استفاده از بیت کوین برای تراکنش در فروشگاه یا انتقالات دیگری را که نیازمند تأیید فوری است غیرممکن میکند.

کارمزد بالای بیت کوین آن را تبدیل به انتخاب نامناسبی برای تراکنش های کوچک میکند و سودمندی آن را به عنوان ارز دیجیتال عمومی برای خرید محصولات و خدمات محدود میکند. دش به دنبال حل چنین مسائلی با معماری نوآورانه خود میباشد.

تاریخچه نامگذاری ارز Dash

Dash قبلا با عنوان دارک کوین و اکس کوین شناخته می شد.

Dash در ژانویه سال 2014 با نام XCoin به بازار آمد و ده روز بعد به Darkcoin تغییر نام داد. اما در 26مارس سال 2015 نام Darkcoin به Dash تغییر پیدا کرد. به گفته یکی از توسعه دهندگان این دیجی ارز، تغییر نام نهایی به دلیل آن بود که کاربران اشتباها تصور می کردند که بین Darkcoin و darkweb ارتباطی وجود دارد و این در حالی ست که darkcoin هیچ وقت از dark web حمایت نکرده است.

نام Dash همچنین تلفیق و مشتقی از Digital Cash (پول دیجیتالی) است.

Dash یک ارز دیجیتال مبتنی بر بلاک چین است که ویژگی های مشابه بیت کوین را ارائه می دهد.

با اینکه بیت کوین همچنان در راس دیگر ارزهای دیجیتالی جا خوش کرده است ولی Dash با ترکیب دیجیتال” و کش” (به معنای پول نقد) برند جدیدی به نام Dash پیش آورده تا توجه را به استفاده آن به عنوان یک واسطه کالایی و مبادله روزمره جلب کند.

در حالی که بسیاری از ارزهای دیجیتال روی فناوریهای تازه مثل قراردادهای هوشمند و توکنسازی تمرکز دارند، ارز دیجیتال Dash همیشه روی پرداخت تمرکز داشته است. نام این ارز دیجیتال مخفف عبارت Digital Cash به معنی پول نقد دیجیتال است. دش کوین (DashCoin) در سال ۲۰۱۴ توسط ایوان دافیلد (Evan Duffield) تاسیس شده و هدفش ایجاد مبادلات سریع با استفاده از تکنولوژی InstantSend است.

سرعت پرداخت ارز دیجیتال دش

برخلاف بسیاری از ارزهای دیجیتال که به یک ساعت یا بیشتر برای تایید پرداخت نیاز دارند، مبادلات InstantSend Dash کاملا تایید شده هستند و در عرض چند ثانیه انجام میشوند.

Dash از InstantX که امکان انجام تراکنش ها در چند ثانیه را فراهم می آورد پشتیبانی می کند.

این سرعت پرداخت، Dash را به گزینه ایدهآلی برای استفاده در فروشگاههای فیزیکی تبدیل کرده است. با استفاده از Dash دیگر نیاز نیست چند دقیقه تا چند ساعت منتظر تایید پرداخت ماند. با این وجود، دریافت مستقیم دش کوین – مثل سایر ارزهای دیجیتال – خیلی باب میل خردهفروشان نیست. چون Dash یک ارز دیجیتال پرداخت محور است؛ دبیت کارت Dash میتواند گام بعدی برای دسترس پذیر کردن این ارز مجازی باشد. سرمایه لازم برای ساخت دبیت کارت Dash هم فراهم شده است اما هنوز این کارتها وارد بازار نشدهاند.

دش (Dash) ارزی متن باز و همتا-به-همتا، با محوریت حریم خصوصی است.

امنیت ارز دیجیتال دش

Dash به کاربران اجازه ناشناس بودن را حین انجام تراکنش ها می دهد و همچنین سابقه فعالیت و موجودی کاربران غیرقابل دسترس خواهد بود. این دیجی ارز از تکنولوژی PrivateSend برای ناشناس سازی استفاده می کند. این تکنولوژی مقوله ناشناس سازی تراکنش ها را توسط ترکیب کردن تراکنش هر فرد با تراکنش های دیگر کاربران انجام می دهد. (این امر یکی از مزایای دش در مقابل بیت کوین است).

شما میتوانید برای جمع آوری Dash یک والت اینترنتی دش به کمک خود سایت Dash درست کنید و شروع به جمع آوری دش کنید.

الگوریتم X11 چیست؟

X11 الگوریتمی ست برای هش که توسط Evan Duffield ساخته شده است. الگوریتم هشِ زنجیره ای X11 از توالی 11 الگوریتم هش برای اثبات کار (proof of work) استفاده می کند.

این موضوع برای افزایش سطح غیرمتمرکز بودن این دیجی ارز است، چرا که به نظر می رسد فعلا هیچ گونه ASIC ای برای استخراج آن ساخته نشود. جامعه دیجی ارزها شاهد افزایش سطح تمرکز در بیت کوین از زمان ورود ASICها در بازار بوده است و دش در تلاش است تا دچار این موضوع نشود. مزیت دیگر الگوریتم X11 مصرف کمتر 30درصدی و همچنین کاهش گرمازایی 30 الی 50درصدی GPU نسبت به الگوریتم Scrypt لایتکوین است.

Dash از الگوریتم اثبات کار یا همان روش استخراج برای امنیت و تولید واحدهای ارز دیجیتال جدید استفاده میکند. الگوریتم رمزنگاری دش X11 است. استخراج دش با پردازنده، کارت گرافیک و یا دستگاههای مخصوص ASIC امکان پذیر است.

استخراج ارز دش

زمان تولید بلاک در دش حدود ۲٫۵ دقیقه است و این به معنای تایید حدود ۵۶ تراکنش در ثانیه است.

تمام پاداش شبکه متعلق به ماینرها نیست. علاوه بر دریافت پاداش از استخراج، گروهی ویژه از کاربران هم که مستر نود نام دارند، برای انجام یک سری از عملکردهای خاص پاداش دریافت میکنند. مستر نودها وظیفه انجام ویژگیهای زیر را در شبکه دش بر عهده میگیرند:

ویژگی InstantSend (ارسال فوری): با استفاده از این ویژگی کاربران میتوانند با پرداخت کارمزد بیشتر، تراکنشهای خود به صورت فوری و در کمتر از دو ثانیه انجام دهند.

ویژگی PrivateSend (ارسال خصوصی): امکان انجام تراکنش به صورت ناشناس و بدون رهگیری را فراهم میکند.

برای مستر نود شدن باید حداقل ۱,۰۰۰ واحد دش در کیف پول رسمی آن داشته باشید. مسترنودها و ماینرها هر کدام ۴۵ درصد از پاداش شبکه را به خود اختصاص میدهند. ۱۰ درصد باقی مانده در خزانه شبکه ذخیره میشود و به توسعه دهندگان میرسد.

سایت رسمی ارز دیجیتال دش: www.dash.org

نظارت غیرمتمرکز، فورک سخت را کاهش میدهد

به این نکته اشاره کردیم که ماینرها ۴۵ درصد جایزه بلاک و مسترنودها ۴۵ درصد دیگر را دریافت میکنند. ۱۰ درصد باقی مانده به توسعه، بازاریابی و زیرساخت ها اختصاص داده میشود تا شبکه دش به رشد و بهبود ادامه دهد.

یکی از چالش هایی که بیت کوین با آن مواجه است این است که هرگاه کاربر با نحوه پیشروی تغییر در سیستم مخالف است، نتیجه آنفورک سخت بلاک چین بیت کوین میشود. با گذشت زمان، این موضوع باعث چند تکه شدن جامعه بیت کوین به جامعه های بسیار کوچکتر نظیر لایت کوین، بیتکوین کش، بیت کوین گلد و حتی دش میشود. برای حل مشکل چند تکه شدن جامعه با فورک سخت، دش یک مدل نظارتی غیرمتمرکز اجرا کرد.

در سیستم نظارت و رای دهی دش، هر فردی میتواند یک ویژگی، تغییر یا برنامه بازاریابی جدیدی پیشنهاد دهد که شبکه دش را بهبود خواهد داد. سپس مسترنودها به هر پیشنهاد رای میدهند. تعداد رای های مثبت برای پیشنهاد باید بیشتر از رای های منفی باشد و اختلاف آنها حداقل باید ۱۰ درصد کل مسترنودها باشد. برای مثال در حال حاضر ۴۵۰۰ مسترنود در شبکه دش وجود دارد. در نتیجه برای هر پیشنهاد جدید، رای های مثبت باید ۴۵۰ رای بیشتر از رای منفی باشد (۱۰ درصد تعداد کل مسترنودها) تا پیشنهاد قبول شود. پس از قبول شدن پیشنهاد، از جایزه بلاک سرمایه دریافت میکند. به این ترتیب، در صورتی که جامعه با جهت حرکت تیم توسعه مخالف باشد، دش از نظر تئوری میتواند به اخراج تیم توسعه فعلی رای دهد.

گسترش کاربرد با استفاده از برنامه و API

جدیدترین توسعه انجام گرفته در معماری دش، تکامل دش (دش اوولوشن) میباشد. به عنوان بخشی از هدف دش در راستای تبدیل شدن به پول نقد دیجیتال آنی و استفاده آسان، این مورد نیاز به روش شفافی برای پذیرش و انجام پرداخت های دش دارد. وبسایت دش این چالش را اینگونه توضیح میدهد که باعث میشود تراکنش های دیجیتالی به قدری آسان شوند تا حتی مادربزرگ شما نیز بتواند آن را انجام دهد.

دش اوولوشن یک API و برنامه گوشی همراه میباشد که به مصرف کنندگان امکان میدهد تا پرداخت انجام دهند و به فروشگاه های اینترنتی نیز امکان میدهد تا بدون تعامل با مشتری بلاک چین، پرداخت ها را قبول کند. هرچند این برنامه کاملا توسعه نیافته و اجرا نشده است، با این حال موسسان دش معتقدند که این مورد، سطح بعدی کاربرد پول نقد دیجیتال میباشد.

نتیجه گیری

دش ثبت سابقه قوی و جامعه شگفت انگیزی دارد. طی سه سال و نیم گذشته، نظارت غیرمتمرکز دش بهبودهای چشمگیری برای معماری دولایه شبکه تولید کرده است. در نتیجه، دش با رشد ثابت و مداومی مواجه شده که آن را تقریبا بالاتر از بسیاری از آلتکوین ها قرار داده است.

کیف پول رسمی دش Dash Wallet

این نرم افزار، هسته اصلی شبکه دش است و مستقیما با بلاک چین دش ارتباط برقرار میکند. این کیف پول از ویژگیهای InstantSend (ارسال فوری) و PrivateSend (ارسال خصوصی) به طور کامل پشتبانی میکند.

دانلود کیف پول رسمی Dash برای ویندوز – ۶۴ بیت

دانلود کیف پول رسمی Dash برای ویندوز – ۳۲ بیت

کیف پول الکتروم دش

محبوب ترین کیف پول دش محسوب میشود. این کیف پول امنیت فوق العاده بالایی دارد و کلیدهای خصوصی را مستقیما در کامپیوتر شما ذخیره میکند.این کیف پول از ویژگیهای InstantSend (ارسال فوری) و PrivateSend (ارسال خصوصی)، پشتیبانی نمیکند.

بسیاری از ارزهای دیجیتال برتر پس از بیت کوین، مانند لایت کوین و بیت کوین کش، از تغییراتی در کدها و پروتکل بیت کوین به وجود آمدهاند. اما در مورد نم اینگونه نیست. کدهای بلاک چین نم به صورت ۱۰۰ درصدی اختصاصی هستند.

نم یک تفاوت بزرگ دیگر با رقبایش دارد و آن این است که این شبکه از یک سیستم اجماع جدید به نام اثبات اهمیت (POI) بهره میبرد. این الگوریتم شباهتهای زیادی با اثبات سهام دارد اما از آن موثرتر است. با استفاده از الگوریتم اثبات اهمیت در شبکه نم شاهد تراکنشهای سریع، کارمزدهای ناچیز، عدم هدررفت انرژی و شفافیت ۱۰۰ درصد هستیم.

نام نم (nem) مخفف عبارت New Economy Movement است که به معنای جنبش اقتصادی نوین شناخته میشود. هدف نم این است که به عنوان یک وسیله مبادله رایج در سراسر جهان مورد استفاده قرار گیرد و بتواند میزبان پروژههای مبتنی بر بلاک چین دیگر روی بلاک چین خودش باشد. یکی از قابلیتهای جالب نم سرعت بالا و کارمزد پایین تراکنشها است. در حال حاضر فقط حدود ۲۰ ثانیه برای تایید هر تراکنش نم زمان نیاز است و گفته میشود که این شبکه توانایی انجام ۳۰۰۰ تراکنش در ثانیه را دارد.

یکبار برای همیشه: ابهام زدایی نم (NEM) و زِم (XEM)

درباره NEM و XEM سردرگمی زیادی در میان کاربران دیده میشود. توجه داشته باشید که نم (NEM) نام شبکه است و زِم (XEM) نام ارز دیجیتال این شبکه است. به عنوان مثال بیت کوین نام بلاک چین است و ارز دیجیتال آن هم بیت کوین نام دارد یا در یک مثال دیگر اتریوم نام یک بلاک چین است و ارز دیجیتال آن اتر نام دارد که البته به آن همان اتریوم هم میگویند.

تاریخچه نم

شبکه نم توسط یکی از کاربران انجمن بیت کوین تاک با نام کاربری UtopianFuture» بنیانگذاری شد . او ابتدا میخواست تحقیقاتی درباره بهبود شبکه ارز دیجیتال Nxt انجام دهد اما در نهایت با گروهی کوچک از توسعهدهندگان تصمیم گرفتند که بلاک چین خودشان را بسازند.

این پروژه در مارس ۲۰۱۵ با تلاش ۱۵ توسعه دهنده و حدود ۳۰ بازاریاب معرفی شد و راهاندازی شد. تیم توسعه دهنده اصلی نم هم اکنون در سنگاپور ساکن هستند و ترجیح میدهند که با نام مستعار در پشت پرده کار کنند.

اثبات اهمیت (Proof of Importance)

با الگوریتم اثبات اهمیت در نم، برای ماینر بودن و تایید تراکنشها نیازی به استفاده از دستگاههای سخت افزاری قدرتمند و مصرف بالای انرژی برق نیست. شما فقط کافیست که مقدار مشخصی XEM بخرید و در کیف پول خود به شبکه اختصاص دهید تا علاوه بر سرمایهگذاری در نم، با مشارکت در تایید تراکنشها، واحدهای XEM جدید به دست آورید که به معنای همان کسب درآمد است.

هاروست چیست؟

فرایند تایید تراکنشها در شبکه نم هاروست نام دارد که همانند کلمه ماینینگ در شبکه بیت کوین است. به کسانی که هاروست انجام میدهند، هاروستر میگویند. هاروست در لغت به معنای برداشت محصول است.

هاروستر چیست؟

در شبکه نم کسانی که ۱۰,۰۰۰ واحد XEM داشته باشند میتواند دارایی خود را در کیف پول رسمی نم به شبکه اختصاص دهند و علاوه بر سرمایهگذاری، با تایید تراکنشها از کارمزدها کسب سود کنند.

پس اگر دستگاهی برای استخراج وجود نداشته باشد نیروی پردازش تراکنشهای شبکه از کجا تامین میشود؟

بله درست است پردازش تراکنشها نیاز به قدرت سخت افزاری هم دارد. در شبکه نم یک گروه دیگر هم به اسم سوپرنود وجود دارند. برای سوپر نود شدن باید دارای یک سیستم کامپیوتری قدرتمند، همراه با اینترنت اختصاصی و پینگ فوق العاده بالا به علاوه ۳,۰۰۰,۰۰۰ واحد XEM باشید. درآمد سوپرنودها خیلی بالاست.

هاروسترها به سوپرنودها متصل میشوند تا کار تایید تراکنشها با موفقیت انجام شود.

در درآمد هاروسترهای شبکه نم عواملی مانند مقدار موجود زِم در کیف پول (حداقل ۱۰,۰۰۰ واحد)، مقدار باقیماندن داراییها در کیف پول و همچنین تعداد تراکنشهای فرد موثر هستند. یعنی هر چقدر که فعالیت و دارایی یک هاروستر بیشتر باشد، شانس تایید تراکنشها و کسب درآمد از هاروست بیشتر میشود

مزیت اثبات اهمیت در شبکه نم نسبت به اثبات سهام در شبکههای دیگر چیست؟

در اثبات سهام تنها عامل موجود در درآمد یک تایید کننده مقدار دارایی است. هرکس که مقدار بیشتری دارایی داشته باشد شانس بیشتری برای تایید تراکنشها و کسب درآمد دارد اما در اثبات اهمیت شبکه نم چند عامل دیگر هم در درآمد هاروسترها تاثیر گذار است.

همانطور که گفتیم به غیر از مقدار دارایی در کیف پول، زمان نگهداری داراییها در کیف پول و تعداد معاملات آن کیف پول هم تاثیر گذار است. این عوامل موجب میشوند که هاروسترها بر اساس امتیاز و اهمیتی که به شبکه میدهند کسب درآمد کنند. به عنوان مثال اگر یک هاروستر از شبکه نم برای پرداختهای خودش استفاده کند، تعداد تراکنشهای کیف پولش بالا میرود و شانس خود را برای تایید تراکنشهای بیشتر بالا میبرد. این عوامل به مروز زمان موجب کاربردیتر شدن نم میگردند.

نامفضاها، موزاییک و دارایی های هوشمند

نام فضاها (NameSpaces) بخش مهمی از ایستم اقتصادی نم هستند. نام فضا را مانند یک دامنه اینترنتی در نظر بگیرید. هر نام فضا در شبکه نم منحصر به فرد است و وقتی ثبت شد، دیگر کسی قابلیت ثبت آن را ندارد.

سایت رسمی نم در این خصوص نوشته است:

برای اینکه ویژگی نامفضا و موزاییک را بهتر درک کنید، آنها به ترتیب مانند دامنه و هاست در نظر بگیرید. نامفضا در شبکه نم منحصر به فرد است. به عنوان مثال درصورتی که کسی نامفضای foo» را بسازد، فرد دومی نمیتواند به همین اسم نامفضا بسازد. هر کس میتواند به منظور بهبود فعالیتهای تجاریاش برای خود نامفضا بسازد.

موزاییک چیست؟

با ایجاد نامفضا شما میتوانید از موزاییکها استفاده کنید.

ساختن موزاییک همان ساختن یک دارایی دیجیتال یا توکن است. ارز دیجیتال شبکه نم، یعنی زم (XEM) اولین موزاییک ساخته شده در این شبکه است. به عنوان مثال اگر شما یک پیتزا فروشی دارید، میتوانید روی شبکه نم یک دارایی به نام PizzaCoin بسازید و مشخص کنید که هر پیتزاکوین برابر با یک پیتزا در فروشگاه شماست. شما میتوانید از طریق کیف پول رسمی نم برای خود موزاییک یا همان توکن بسازید و به عنوان مثال مشخص کنید که چه تعداد توکن برای شما ساخته شود.

اینکار نیاز به پرداخت کارمزد تقریبا سنگین دارد لذا اغلب تشکیلات تجاری بزرگ از این قابلیتها بهره میبرند.

همانند شبکه اتریوم، توسعه دهندگان میتوانند برنامههای خودشان را روی شبکه نم توسعه دهند. شبکه نم میتواند در بسیاری از صنایع مخصوصا کنترل زنجیره تامین کارخانهها مفید باشد. به تازگی وزارت کشاورزی ژاپن از بلاک چین نم برای رهگیری تولید فراوردههای دامی استفاده کرده است.

نامگذاری به جای آدرس دهی

در سیستم نم مشابه آدرس سایتهای اینترنتی که هرسایت نام منحصر به فرد خود را دارد، هر کاربر هم نامی برای خود انتخاب میکند. به علاوه هر نام میتواند زیر مجموعهای هم داشته باشد. کاملا مشابه هر آدرس اینترنتی که زیر دامنه با نقطه از دامنه اصلی مشخص میشود، نام های زیرمجموعه هم به شکل مشابه ایجاد میشوند. برای مثال کاربر میتواند در زیر نام خود چند نام دیگر برای کار یا خانواده تعریف کند.

تراکنش چند امضایی

تراکنش چند امضایی یک ویژگی جدید است که در صورت تبدیل اکانت عادی به چند امضایی، چند اکانت دیگر باید برای تراکنشهای اکانت چند امضایی تصمیم بگیرند. نام ارز رمزپایه نم هم از همین ویژگی رفته شده است(m ≤ n). در این نوع اکانت حداقل تعداد امضای مورد نیاز برای تراکنش و تغییرات در حساب (n) از تعداد کل امضای امکان پذیر (m) باید تعیین شود. برای مثال میتوان تعیین کرد برای هر تراکنش باید ۴ امضا از ۵ امضا ایفا شود.

ویژگی چند امضایی امکان امضای تراکنش به تنهایی توسط اکانت اصلی را سلب میکند، مشابه حساب بانکی کودکی که خودش حق برداشت ندارد و باید پدر و مادرش امضا کنند. این ویژگی در تجارت و شرکتها میتواند بسیار مفید باشد و از طرف دیگر در صورت هک شدن کیف پول چند امضایی، هکر امکان برداشت و انتقال نخواهد داشت.

قیمت ارز رمزپایه نم در زمان نوشتن این مطلب در حال نزدیک شدن به یک دلار است. و در شاخص ارزش بازار میان ارزهای رمزپایه رتبه نهم را دارد. بنیاد نم با ترکیب کردن سرورهای سنتی با بلاک چین به دنبال اهداف گستردهتری است. در واقع نم میتواند یک پلتفرم برای ایجاد ارزهای خصوصی و استفادههای تجاری باشد.

شفافیت بالا در نم

بلاک چین عمومی شبکه نم ۱۰۰ درصد شفاف و متن باز است به همین دلیل این شبکه میتواند در مقیاس گسترده توسط بازرگانان و شرکتهای بزرگ به عنوان یک سیستم بدون نیاز به اعتماد مورد استفاده قرار گیرد.

کارمزدها و سرعت تراکنش

به ادعای تیم توسعه دهنده نم، در حال حاضر فقط حدود ۲۰ ثانیه برای تایید هر تراکنش نم زمان نیاز است و این شبکه پتانسیل انجام ۳۰۰۰ تراکنش در ثانیه را دارد. در وضعیت فعلی بیت کوین و اتریوم در هر ثانیه به ترتیب ۸ و ۱۴ تراکنش را انجام میدهند که نم از این نظر بسیار برتر است.

نم یکی از کم کارمزدترین شبکههای ارز دیجیتال است. به گفته سایت رسمی نم، برای هر تراکنش فقط ۰.۰۱ درصد کارمزد نیاز است. این یعنی برای ارسال ۱۰۰ دلار فقط ۰.۰۱ دلار و برای ارسال ۱۰۰۰ دلار فقط ۰.۱ دلار کارمزد پرداخت خواهید کرد. دلیل کم بودن کارمزدهای نم استفاده از الگوریتم اثبات اهمیت است که در بالا به توضیح آن پرداختهایم.

واحدهای ارزی شبکه نم

همانطور که گفتیم ارز دیجیتال شبکه نم، زِم (XEM) نام دارد. تعداد کل واحدهای زِم ۸,۹۹۹,۹۹۹,۹۹۹ است که در سال ۲۰۱۵ تولید و بین توسعه دهندگان معتمد تقسیم شدند. این توکنها متناسب با نیاز و به مرور زمان به بازار عرضه میشوند. تعداد واحدهای زم به همان رفم محدود است و به آن اضافه نخواهد شد.

برخلاف بیت کوین که واحدهای جدید آن در فرایند استخراج تولید میشوند و به ماینر میرسند، در تایید تراکنشهای نم، به هاروستر که در بالا درباره آن صبحت کردیم، تنها کارمزدهای تراکنش تعلق میگیرد.

کیفپولها

علاوه بر تراکنشهای سریع و بدون کارمزد، در آیوتا یک سیستم مقابله با حملات کامپیوترهای کوانتومی در نظر گرفته شده است. با این وجود شبکه آیوتا فقط برای پرداختها توسعه داده شده است و از قراردادهای هوشمند یا بستری برای برنامههای غیرمتمرکز پشتیبانی نمیکند.

همچنین ارز دیجیتال آیوتا این قابلیت را دارد تا برای تحقق کاربردی تر اینترنت اشیا مورد استفاده قرار گیرد. اینترنت اشیا به بسیاری از چیزها شامل اشیا و وسایل محیط پیرامونمان که به شبکه اینترنت متصل شده و توسط اپلیکیشنهای موجود در تلفنهای هوشمند و تبلت کنترل و مدیریت میشوند، اشاره دارد.

برای ساده تر کردن موضوع فرض کنید لوازم خانه، موبایل و رایانه شما به اینترنت اشیا متصل است. آیوتا این ظرفیت را دارد که ارز و واسطه پرداخت بین این لوازم و دستگاهها شود. برای مثال یخچال شما میتواند در صورت تمام شدن مواد غذایی خودش سفارش را به فروشگاه ارسال کند و خودش هم هزینه را پرداخت کند. به این نوع پرداخت ماشین به ماشین (M2M) گفته میشود؛ چون در این مثال یخچال ارز دیجیتال را به رایانه فروشنده ارسال میکند. در آینده نزدیک امکان دارد پنلهای خورشیدی که روی سقف خانه قرار دارند برق تولیدی را بدون این که خبر داشته باشید بفروشند و از ارز به دست آمده برای پرداخت سایر هزینهها استفاده شود.

تمام این قابلیت های نوین در آیوتا به دلیل تفاوت و تغییر بسیار بزرگی است که آیوتا نسبت به ارزهای دیجیتال دیگر دارد. آیوتا یک شبکه کاملا غیرمتمرکز است اما بر خلاف اکثر ارزهای دیجیتال، از بلاک چین استفاده نمیکند. بستری که آیوتا از آن بهره میبرد، سیستمی به نام تنگل (Tangle) است.

تنگل چیست؟

در آیوتا هیچ گونه استخراجی وجود ندارد. تنگل یک ساختار داده ای بر اساس حرکت جهت دار غیرمدور است. مانند بلاک چین، این شبکه هم یک دفترکل توزیع شده است و همه در شبکه ایفای نقش میکنند.

اما نحوه کار این شبکه با بلاک چین کاملا متفاوت است. برای درک این موضوع ابتدا گذری کوتاه به نحوه کار بلاک چین بیت کوین میاندازیم.

بلاک چین بیت کوین مبتنی بر اثبات کار یا همان استخراج است. در این شبکه دو دسته کلی از کاربران وجود دارند :

۱- کاربران عادی یا همان کسانی که تراکنشها را ارسال میکنند.

۲- استخراج کنندگانی که تراکنشها را تایید میکنند.

در آیوتا فرایند این گونه است: هر زمانی که یک کاربر قصد ارسال تراکنشی را داشته باشد، همزمان و به طور خودکار، کیف پول این کاربر دو تراکنش قبلی را تایید میکند و این فرایند ادامه مییابد. از این رو کارمزدهای شبکه به صفر میرسند و سرعت تایید تراکنشها نسبت به شلوغی شبکه حرکت میکند.

برای درک بهتر تفاوت بلاک چین و تنگل به مثال زیر توجه کنید:

در یک مدرسه معلم به تکالیف دانشآموزان را بررسی میکند و به آنها نمره میدهد. برای این کار معلم حقوق دریافت میکند و همچنین وقت زیادی برای تایید همه تکالیف نیاز است.

حالا در مدرسه ای دیگر که تنگل نام دارد، با برقراری شرایطی، نقش معلم در مدرسه حذف شده است و دانش آموزان خودشان تکالیف چند هم کلاسی خود را بررسی میکنند و نمره میدهند.

با این کار دیگر نیازی به صرف هزینه برای پرداخت حقوق معلم نیست و همچنین کارها سریع تر انجام میگیرند.

ابهام زدایی واحدهای آیوتا

ارز دیجیتال شبکه آیوتا، Iota است که آن را با نماد (i) نمایش میدهند. تعداد واحدهای ارزی آیوتا ۲,۷۷۹,۵۳۰,۲۸۳,۲۷۷,۷۶۱ است. تمام واحدهای آن در اولین بلاک، از پیش تولید شده اند و دیگر به آن اضافه نخواهد شد.

به دلیل بزرگی رقم تعداد واحدهای رسمی آیوتا و بحثهای قیمتی، در صرافیها و تجارتخانههای ارزهای دیجیتال، از واحد MegaIota یا به اختصار MIOTA استفاده میشود و آن را با mi نمایش میدهند. هر (mi) برابر با ۱,۰۰۰,۰۰۰ (i) است.

در واقع هنگام خرید آیوتا از صرافی، واحد غیررسمی MegaIota یا همان MIOTA در نظر گرفته میشود.

کیف پولهای آیوتا

در حال حاضر کیف پولهای بسیار زیادی برای آیوتا توسعه داده شده اند اما سایت رسمی آیوتا، تاکنون فقط کیف پول رسمی این شبکه را به عنوان کیف پول امن و معتبر پذیرفته است. این کیف پول برای سیستم عاملهای ویندوز، مک و لینوکس قابل اجرا است.

دانلود

تفاوت Fullnode و Lightnode در کیف پول آیوتا

در کیف پول رسمی آیوتا، از دو طریق میتوان از شبکه استفاده کرد. حالت فول نود به معنای ارتباط مستقیم شما با شبکه است و اگر توسعه دهنده هستید، میتوانید از تمام امکانات شبکه استفاده کنید. همچنین کارمزدهای این حال صفر است. مشکل فول نود این است که شما نیاز به اینترنت فوق العاده پرسرعت دارید و برای ایجاد تراکنش باید کمی صبر کنید تا همگام سازی برقرار شود.

در حالت لایت نود شما از فول نودهای بزرگ شبکه استفاده میکنید و مستقیما به شبکه متصل نمیشوید. این حالت برای انجام تراکنش قابل اجرا است اما توسعه دهندگان نمیتوانند به خوبی از آن استفاده کنند. همچنین در حالت لایت نود نیاز به اینترنت خیلی پرسرعت ندارید اما باید مقدار ناچیزی کارمزد پرداخت کنید.

از سید (Seed) های خود مراقبت کنید

هر کیف پول ساخته شده آیوتا دارای یک رشته کد ۸۱ کلمه ای از حروف و ارقام است که به آن سید (Seed) میگویند. داشتن سید به منزله دسترسی به مبالغ کیف پول است. از این رو به هیچ عنوان سید خود را برای کسی به اشتراک نگذارید و آن را در جایی امن یادداشت کنید. در کیف پول رسمی آیوتا شما میتوانید با وارد کردن حروف و ارقام مختلف سید خود را بسازید.

توجه: به هیچ عنوان از سایتهای سید ساز آنلاین استفاده نکنید زیرا امکان نسخه برداری از سید شما توسط سایت وجود دارد. چند ماه پیش در سوء استفاده از سیدهایی که توسط سایتهای آنلاین ساخته شده بود، میلیونها دلار آیوتا به سرقت رفت.

چگونه آیوتا بخرم؟

خرید آیوتا از صرافی های ارزهای دیجیتال انجام میگیرد. به طور کلی دو راه برای خرید آیوتا وجود دارد :

۱- خرید مستقیم با ارزهای سنتی مانند ریال یا دلار

۲- تبدیل ارزهای دیجیتال دیگر (بیت کوین و اتریوم) به آیوتا

۱- خرید آیوتا با ریال

خرید مستقیم آیوتا با ریال از طریق سایت های صرافی ایرانی صورت میگیرد. اکثر سایت های داخلی در حال حاضر فقط بیت کوین یا در برخی موارد اتریوم میفروشند. فقط تعداد کمی از سایت های ایرانی آیوتا را به سبد فروششان اضافه کرده اند که اکثر اوقات هم موجودی این سایت ها صفر است. شما میتوانید در این سایت ها در صورت وجود توجه داشته باشید که حتما از اعتبار یک سایت یا فرد برای خرید ارزهای دیجیتال اطمینان حاصل فرمایید.

۲- خرید آیوتا با دلار

خرید مستقیم ارزهای دیجیتال با دلار یک روش متداول در سراسر جهان است اما نه برای کاربران ایرانی. برای خرید ارزهای دیجیتال با دلار نیاز به حساب های بین المللی مانند مستر یا ویزا کارت است. به دلیل تحریم های موجود، برای افراد ساکن ایران، خرید مستقیم با دلار نیاز به واسطه های زیادی دارد که در نهایت باعث افزایش هزینه تمام شده میشود به علاوه مشکل ثبت نام کاربران ایرانی در سایت های معتبر خارجی هم وجود دارد.

برای خرید مستقیم آیوتا با دلار میتوانید از سایت های Exrates و Bitfinex اقدام کنید.

ترون (Tron) یک برنامه غیرمتمرکز قابل اطمینان و متنباز (اوپن سورس) است که توسط بنیاد ترون (Tron Foundation) ایجاد شده است. Tron یک برنامه است که قصد دارد به تولید کنندگان محتوا این امکان را دهد تا در ازای محتوایی که تولید میکنند پاداش و درآمد داشته باشند.

Tron شامل تکنولوژی همتابههمتا ( peer-to-peer ) بر پایه بلاکچین میشود که به این معناست که همانند سایر ارزهای رمزنگاریشده، قابلیت از بین بردن واسطه را داراست.

از یک جنبه دیگر، تکنولوژی Tron به کاربران اجازه میدهد تا از هرجای دنیا به محتوای سرگرمکننده دسترسی یابند، آنهم بدون اینکه نیاز باشد از برنامههایی مانند گوگلپلی یا اپاستور استفاده کنند. در نتیجه، تولیدکنندگان محتوا میتوانند بصورت مستقیم و سریع، درآمدشان را از مصرفکننده آن محتوا دریافت کنند.

مدیر ترون:

مدیر ترون کسی نیست جز جاستین سان که توسط Forbes Asia برای 30 under 30 list انتخاب شده بود . او بنیان گذار اپلیکیشن چت Peiwo است و یکی از نمایندگان سابق ریپل برای نصب پلتفرم ریپل در چین بود.

ویژگی های ترون چیست؟

اول از همه اینکه یک پروتکل غیر متمرکز است که به شما امکان پخش عکس ها، ویدیو ها و …. را بدون هیچ محدودیتی، ارائه میکند.

وقتی کاربر اطلاعاتی را پخش میکند همیشه به عنوان صاحب اصلی آن به حساب می آید. گروه ترون بیشتر بر روی مردم ( کاربرانش ) حساب باز کرده پس حضور مردم برای پیشبرد اهداف ترون اهمیت بالایی دارد. به زبان ساده ترون می خواهد به مردمی که سرگرمی دیجیتالی را دوست دارند؛ خدمت کند و همه افرادی که به نوعی در ترون فعال هستند از این قضیه سود خواهند برد.

حمایت گسترده از ترون

جاستین سان پیش از راهاندازی ترون به عنوان نماینده رسمی ریپل در چین فعالیت میکرد. موقعیت شغلی او سبب شد بتواند حامیان مالی قدرتمندی را برای ترون با خود همراه سازد.

جیهان وو (Jihan Wu) اولین حامی قدرتمند ترون است. او سابقه مشارکت در بنیانگذاری شرکت بیتمین (فعال در زمینه تولید انواع تجهیزات استخراج بیت کوین و ارزهای دیجیتال) را در کارنامه خود دارد.

وو تنها نام بزرگ فهرست حامیان پروژه ترون نبود. دای وی (Dai Wei) یکی از موفقترین مدیران صنعت حمل ونقل دنیاست که در پروژه ترون سرمایهگذاری کرده است. همچنین یانگ لینکه (Yang Linke) که بنیانگذار سامانه BTCC.com است و همچنین ین مینگشان (Yin Minshan) که از تاجران بسیار معروف به شمار میرود هم از جمله حامیان ترون هستند.

ترون برای ۱۰۰ میلیارد توکن خود سرمایهای ۷۰ میلیون دلاری را جذب کرد. توکن TRX ترون در نخستین روزها به زحمت توانست به ارزش یک سنت برسد. با این حال پس از مدتی رشد خوبی یافت و در روزهای اوجش به ۲۰ سنت هم رسید. پیشبینی قیمت ترون یکی ازمباحث جذاب در وبسایت ردیت (Reddit) است. بسیاری بر این باورند که با توجه به حجم بازار ترون، ارزش آن از ۵۰ سنت نیز پیشی میگیرد و ارزش بازارش نیز به ۵۰ میلیارد دلار نزدیک خواهد شد.

ترون و نسل چهار وب

تحولات جدی در اینترنت همیشه به خاطر شیوه انتقال محتوا (اطلاعات) و یا شیوههای پرداخت بوده است. نسل اول وب کارایی چندانی در این دو حزوه نداشت. در نسل دوم وب شاهد عرضه شیوههای امن پرداخت و نیز شیوههای کمهزینه تبلیغ بودیم. نسل سوم وب نیز شاهد ایجاد سازوکارهایی متمرکز برای انتقال محتوا بودیم که برای نمونه میتوان به ظهور فیسبوک و یوتیوب اشاره کرد. اما ارزهای دیجیتال میتوانند این موقعیت را متحول کنند. با ایجاد پلتفرمهایی غیرمتمرکز (نظیر ترون) پدیدآورندگان محتوا به معنای واقعی صاحب آن خواهند بود و واسطهها نیز برای کمک به انتقال محتوا پاداش خواهند گرفت.

یکی دیگر از تحولات در نسل چهار وب به استفاده از بلاک چین در راستای عدم نیاز به سرورهای متمرکز مربوط میشود. با وجود اینکه انتقال محتوا میتواند کاملا غیرمتمرکز باشد، هزینه این انتقال را میتوان کاهش داد و نیاز به واسطه را به حداقل رساند. ترون ابزاری است که به دنبال این چشمانداز است. ترون میخواهد ما را از دنیای شبکههای متمرکز انتقال محتوا به شبکهای غیرمتمرکز پیش ببرد.

ترون در یک نگاه

- ترون میخواهد فرآیندی غیرمتمرکز را برای انتقال محتوا فراهم سازد و کنترل محتوا را در اختیار پدیدآورندگانش قرار دهد.

- ترون از حمایت نامهای بزرگی در چین از جمله جیهان وو برخوردار است.

- ترون فرآیند توسعه نرم افزارهای مختلف غیرمتمرکز بر بستر بلاک چین را تسریع میکند.

- برای اجرای کدها بر روی شبکه ترون به توکن ترون (TRX) نیاز است.

- ترون تاکنون چندین برنامه غیرمتمرکز را بر روی شبکه خود دارد.

-

برخی بر این باورند که قیمت ترون در آینده به ۵۰ سنت نیز خواهد رسید.

های پشتیبانی کننده این ارز، ترون را ذخیره کنید.

بهترین کیف پول ترون – Myetherwallet

بهترین کیف پول موجود برای ترون کیف پول Myetherwallet است. این کیف پول از اتریوم و تمام توکن های مبتنی بر آن پشتیبانی می کند. مای اتر ولت، یک کیف پول تحت وب نیست. در واقع این سایت یک برنامه تحت وب برای ساخت و استفاده از کیف پول است. این قابلیت باعث امن شدن آن می شود و می توانید از کیف پول ساخته شده در خود سایت یا نرم افزارهای دیگر کیف پول استفاده کنید. این کیف پول درواقع به شما این امکان را میدهد که کیف پول خود را ایجاد کرده و هرجایی که تمایل دارید آن را ذخیره و از آن محافظت نمایید و در مواقع نیز با استفاده از بلاک چین تراکنشهای خود را کامل کنید.

بلاک چین به زبان ساده

بلاک چین (Blockchain) از دو کلمه Block (بلوک) و Chain (زنجیره) ایجاد شده است. این فناوری در حقیقت زنجیرهای از بلوکهاست.

به طور کلی بلاک چین یک نوع سیستم ثبت اطلاعات و گزارش است.

تفاوت آن با سیستمهای دیگر این است که اطلاعات ذخیره شده روی این نوع سیستم، میان همه اعضای شبکه به اشتراک گذاشته میشوند و با استفاده از رمزنگاری امکان حذف و دستکاری اطلاعات ثبت شده تقریبا غیرممکن است.

بیت کوین اولین کاربرد از این فناوری بود و از بلاک چین برای ذخیره اطلاعات دارایی کاربران بهره برد. اگر بلاک چین یک سیستم عامل باشد، بیت کوین نرم افزاری روی این سیستم عامل است.

در هر بلاک هر اطلاعاتی میتواند ثبت شود; از جرم و جنایتهای یک فرد تا نمایش اطلاعات حساب برای داراییها مانند بیت کوین. در بلاک چین، اطلاعات در بلاکها قرار میگیرند و با هم به صورت زنجیرهای مرتبط میشوند.

یک چیز دیگر هم وجود دارد. هر کدام از این بلاکها چیزی به نام هش دارند. یک هش رشتهای از کارکترهاست که با توابع خاصی ساخته میشود.

در بلاک چین، هش بلاکهای بعدی حاوی هش بلاک قبلی هم هستند.

هش در هر بلاک چین با یک تابع ریاضی خاص بهدست میآید که توسعه دهندگان آن را مشخص میکنند. کوچکترین تغییر در اطلاعات یک بلاک، هش آن را به طور کلی تغییر میدهد.

مثلاً اگر یک کاراکتر به اطلاعات اسم شهرهای ایران اضافه شود، هش بلاک تغییر میکند و در نتیجه بلاکهای بعدی هم غیر معتبر خواهند شد به همین دلیل این فناوری بلاک چین یا زنجیره بلاکها نام دارد.

اگر کسی محتوای یک بلاک را تغییر دهد و هش بلاکهای بعدی را به روز رسانی کند، چه میشود؟ این امکان وجود دارد اما شما توزیع را در نظر نگرفتهاید. دادههای بلاک چین در یک کامپیوتر یا سرور خاص ذخیره نمیشوند. هر کامپیوتر یا سیستمی که به شبکه وصل شود یک نسخه از بلاک چین را دریافت میکند.

یک مثال:

من در یک جمع ۱۰۰ نفری، برگه ای از اطلاعات را بالا میگیرم و همه با تلفن همراهشان از آن برگه عکس میگیرند. حالا اگر من آن اطلاعات را نابود کنم یا تغییری در آن دهم دیگر برای آن جمع قابل پذیرش نیست زیرا آنها یک کپی از نسخه اصلی را دارند، مگر اینکه من موبایل همه را بگیرم و آن را حذف کنم.

حالا این جمع میتواند به صورت عمومی و بالای چندین میلیون نفر باشد که در بیت کوین و اتریوم و سایر ارزهای بلاک چینی شاهد آن هستیم و یا به صورت خصوصی برای یک جامعه مخصوص باشد. بلاک چین یک شرکت نمونهای از بلاک چین خصوصی است.

وقتی شما به یک بلاک چین متصل میشوید، یک نسخه از کل بلاک چین را دریافت میکنید. هرگونه تغییری در بلاک چین امکان پذیر نیست مگر اینکه بیش از ۵۰ درصد از دادههای رایانههای متصل به شبکه تغییر کند.

در حقیقت فناوری بلاک چین به خودی خود یک فناوری بنیادی نیست بلکه مجموعهای از فرایندهای هش گذاری و رمزنگاری، توزیع جمعی و … است که باعث ایجاد ایدهی بلاک چین شدهاند.

انواع بلاک چین

در حال حاضر به طور کلی سه نوع بلاک چین قابل راه اندازی است. اما احتمالا در آینده از انواع بلاک چین های جدید بهرهمند خواهیم شد.

بلاک چین عمومی ضد انحصاری

مثال اجرایی: بیت کوین، اتریوم، لایت کوین و انواع سیستم های عمومی و آزاد مبتنی بر بلاک چین

اغلب شما این یکی را میشناسید. بیت کوین و اتریوم نمونههایی از این نوع بلاک چین هستند. در این نوع بلاک چین، ما انحصار تراکنشها را در اختیار نداریم. برای مثال بیت کوین را در نظر میگیریم که یک دفترکل توزیع شده است.

میخواهم ۵ بیت کوین ارسال کنم. به افراد فعال در شبکه که ماینر نام دارند، فریاد میزنم بچهها، میخواهم این ۵ بیت کوین را به این فرد (آدرس بیت کوین) بفرستم.»

آیا من واقعاً ۵ بیت کوین دارم؟ ادعای دروغ نیست؟ نمیخواهم تقلب کنم؟ افراد فعال در شبکه بیت کوین پیغام من را میشنوند و روند تأیید معامله را شروع میکنند. فردی که تراکنش را تأیید میکند، انتخابی نیست. ما نمیتوانیم تأییدکننده را تعیین کنیم. نکته اینجاست که هیچکس این قدرت را نخواهد داشت.

از این نوع بلاک چین زمانی استفاده میشود که نظر تمام جامعه مورد نظر در آن شبکه مهم باشد، نه فقط چند فرد خاص.

در این بلاک چین هر کسی میتواند قراردادهای هوشمند ایجاد کند و یا پول و دادهها را منتقل کند. اطلاعات مهم در این بلاک چین ها به صورت رمزنگاری شده قابل ذخیره سازی هستند.

علی میخواهد برنامهای را توسعه دهد که همه بتوانند دیدگاه ی خود را در آن بیان کنند. او باید از حریم خصوصی مشترکین محافظت کند.»

برای کار علی، ما میتوانیم از بلاک چین ضد انحصاری استفاده کنیم. هرکس در هر جای دنیا میتواند با اجرای شبکه نظرش را بیان کند. هیچ قدرتی نمیتواند چیزی را حذف یا تغییر دهد.

بلاک چین عمومی انحصاری

مثال اجرایی: چند شرکت فروارده های گوشتی در ایالات متحده

در این بلاک چین افرادی خاص برای تأیید فعالیتها انتخاب میشود. این افرادمیتواند یک مقام، کارمند ارشد، دولت، موسسه یا اشخاص دیگری باشند. دادهها قابل مشاهده برای عموم هستند اما میتوان از یک سری اطلاعات خاص محافظت کرد.

محمد یک پرورشگاه ماهی دارد. او میخواهد زنجیره تأمین پرورشگاهش را برای عموم شفاف سازی کند. مثلاً او میخواهد مردم بدانند که ماهی که خریداری میکنند، از کجا صید شده، چه زمانی بسته بندی شده و انواع اطلاعات دیگر»

در این نوع بلاک چین محمد روی ماهیهایش یک کد QR قرار میدهد و مشتریان میتوانند با اسکن کد هر ماهی از اطلاعات آن آگاه شوند. مشتریان فقط قادر به مشاهده اطلاعات هستند و نمیتوانند چیزی را کم و زیاد کنند. برای ثبت اطلاعات هر ماهی در بلاک چین از روشهای مختلفی میتوان کمک گرفت. مثلاًبه ماهی گیران و کارمندان بخش بسته بندی، اجازه ثبت اطلاعات در بلاک چین داده میشود تا زمان صید یا بسته بندی هر ماهی با استفاده از دستگاههایمخصوص ثبت شود. اطلاعات ذخیره شده روی بلاک چین قابل تغییر نیستند بنابراین برای شرکت اعتبار بزرگی محسوب میشود.

بلاک چین خصوصی انحصاری

مثال اجرایی: سیستمهای پرداخت حقوق با بلاک چین

این نوع بلاک چین میتواند برای نهادهای مختلف خصوصی و دولتی مورد استفاده قرارگیرد. در این بلاک چین افرادی خاص برای تایید فعالیتها انتخاب میشود و فقط افرادی خاص امکان مشاهده اطلاعات ثبت شده را دارند.

کسب و کار رضا به دو شرکت کوچک و یک شرکت حسابداری دیگر هم مرتبط است. آنها به طور منظم با یکدیگر همکاری می کنند.»

رضا میخواهد یک اعتماد کامل بین طرفین برقرار شود اما نمیخواهد به جز سران شرکت، فرد دیگری اطلاعات را دستکاری کند یا بخواند. بهترین گزینه برای رضا استفاده از نوع سوم بلاک چین است.

بلاک چین از دیدگاه فنی

بلاک چین را یک به عنوان بایگانی که اطلاعات روی آن ثبت می شوند در نظر بگیرید. شاید یک بلاک چین با چیزهایی که با آن بیشتر آشنا هستید، خیلی تفاوت نداشته باشد. مثل ویکیپدیا.

با استفاده از یک بلاک چین، افراد زیادی می توانند گزارشات مختلفی را به یک نوع بایگانی اطلاعات وارد کنند و همچنین کاربران می توانند چگونگی ثبت و به روز رسانی اطلاعات را کنترل کنند. به همین منوال، مقالات ویکیپدیا هم محصول یک ناشر نیستند. بنابراین در ویکیپدیا هم فقط یک فرد اطلاعات را کنترل نمی کند.

با این حال، با بررسی های عمیق تر، تفاوت هایی که باعث می شود فناوری بلاک چین منحصر به فرد باشد، روشن تر می شود. در حالی که هر دو در شبکه های توزیع شده (اینترنت) اجرا می شوند، ویکی پدیا در شبکه جهانی وب (WWW)، با استفاده از یک مدل کلاینت سرور، طراحی شده است.

در ویکیپدیا، یک کاربر(کلاینت)، با مجوزهایی که در حساب کاربری خود توسط سیستم برایش تعیین می شود، قادر است همه یا برخی از ورودی های ویکیپدیا را که در یک سرور متمرکز ذخیره شده اند، تغییر دهد.

هر زمان که یک کاربر به صفحه ویکی پدیا دسترسی پیدا کند، نسخه به روز شده دیتابیس (مسترکپی) را دریافت می کند. اما تفات اصلی این است که کنترل پایگاه داده همچنان با مدیران ویکیپدیا باقی می ماند و کنترل دسترسی ها و مجوز ها توسط یک مقام مرکزی حفظ می شود. به نوعی مدیران ویکیپدیا می توانند یک مقاله را هر زمان که بخواهند حذف کنند اما در بلاک چین کاربران شبکه مالک اطلاعات پایگاه داده هستند و اطلاعات روی بلاک چین پاک نمی شود.

استحکام دیجیتالی ویکیپدیا شبیه به امنیت پایگاه داده های متمرکز دولت ها، بانک ها و یا شرکت های بیمه امروزی است. کنترل پایگاه های داده متمرکز در دست صاحبان آن ها است. مدیران یک سایت می توانند به تمام موارد مورد نیاز در سایت خود، دسترسی و بر آن ها کنترل کامل داشته باشند.

پایگاه داده توزیع شده توسط فن آوری بلاک چین، اساسا یک پشتوانه دیجیتالی کاملا متفاوت ایجاد می کند. این موردم هم یکی دیگر از ویژگی های متمایز و مهم از فن آوری بلاک چین است.

دیتابیس یا Master Copy ویکیپدیا بر روی یک یا چند سرور خاص توسط کاربران ویرایش می شود و همه کاربران نسخه جدید را مشاهده می کنند. در مورد بلاک چین، هر نود (node) در شبکه یک گزارش مستقل ثبت می کند و هر رکورد مستقل با رکورهای دیگر تبدیل به یک مجموعه ای گزارشات رسمی می شوند.

تعریف اعتماد دیجیتال

اعتماد یک تایید پر ریسک در مورد خطر بین گروه های مختلف است و در دنیای دیجیتال تعیین اعتماد اغلب به احراز هویت و اخذ مجوزها نیاز است.

به طور خلاصه ما می خواهیم از طرف مقابلمان مطمئن شویم که آیا فردی که خودتان می گویید هستید؟ و آیا شما قادر به انجام آنچه که وعده داده اید هستید؟»

در بحث فناوری بلاک چین، کلید خصوصی رمزنگاری شده یک ابزار مالکیت قدرتمند را فراهم می کند که نیازهای احراز هویت را برآورده می کند. داشتن یک کلید خصوصی به معنای مالکیت است. این نیز یک شخص را از داشتن نیاز به به اشتراک گذاشتن اطلاعات شخصی تر از آن که برای تبادل نیاز دارند، به اشتراک گذارد، و آنها را در معرض هکرها قرار می دهد.

تأیید اعتبار کافی نیست – داشتن مجوز، دارا بودن پول کافی برای انجام تراکنش و … نیاز به اعتماد سازی دارند و برای این کار نیاز به یک شبکه توزیع شده نظیر به نظیر است. یک شبکه توزیع شده از فساد یا شکست مجموعه جلوگیری می کند.

این شبکه توزیع شده نیز باید در کار حسابداری قابل اجرا باشد و از همه مهمتر امنیت آن باید تضمین شده باشد. تایید تراکنش ها نتیجه اجرای قوانین پروتکل توسط تمام شبکه است.

تأییدیه و مجوز ارائه شده در این راه، بدون نیاز به افراد شخص ثالث، امکان تعامل در دنیای دیجیتال را فراهم می کنند. امروزه کارآفرینان صنایع در سراسر جهان این پیشرفت را تحسین می کنند – اتباطات دیجیتالی غیر قابل تصور، جدید و قدرتمند امکان پذیر است. از فناوری بلاک چین اغلب به عنوان ستون فقرات برای یک لایه تراکنش در اینترنت و بنیانگذار اینترنت ارزش (Internet of Value) توصیف می شود.

خلاصه

بلاک چین نوعی دیتابیس یا پایگاه داده است که روی یک یا چند سرور خاص قرار ندارد بلکه روی تمام کامپیوترهایی که به شبکه متصل می شوند، توزیع شده است.

بلاک چین در حقیقت یک دفتر کل برای ثبت رکوردها و گزارشات است و به دلیل نوع رمزنگاری و ثبت آن در همه کامپیوترهای شبکه، گزارشات ثبت شده قابل هک یا حذف نیستند.

بیت کوین اولین کاربرد این فناوری بود اما از این سیستم انقلابی برای هر سیستمی که نیاز به ثبت گزارش داشته باشد می توان بهره برد.

شبکه کاردانو، با ارز دیجیتالش به نام Ada می تواند برای ارسال و دریافت وجوه دیجیتالی استفاده شود. این پول دیجیتال با امکان انتقال سریع و امنیت توسط رمزنگاری، این روزها به شدت محبوب شده است.

کاردانو یک پلتفرم مبتنی بر بلاک چین است که مانند اتریوم قابلیت ایجاد و اجرای قراردادهای هوشمند را دارد. با این تفاوت که امنیت کاردانو با استفاده از معماری چند لایه تامین شده است. کاردانو اولین پروژه مبتنی بر بلاک چین است که با فلسفه علمی و بر اساس تحقیقات دانشمندان و داوری همتای این حوزه طراحی شده است. این شبکه و ارز آن (Ada)، در ۱۵ دسامبر ۲۰۱۷ ( ۲۴ آذر ۱۳۹۶) رسما به بازار عرضه شد.

تیم کاردانو هر دو نیاز کاربر و تنظیم کننده قانونی را در نظر گرفته است. آن ها تلاش می کنند تا بین موارد قانونی و حریم خصوصی کاربران،تعادل برقرار کنند.

این پلتفرم همچنین از زبان برنامه نویسی Haskell استفاده می کند که بر خلاف اتریوم، در برابر خطاهای احتمالی مصون است. با توجه به آینده مبهم و پیچیدگی سیستم های مبتنی بر بلاک چین، انعطاف پذیر بودن پروژه در طول زمان بسیار مهم است. پیشبینی شرایط یک پروژه در ماه ها یا سال های آینده تقریبا غیرممکن است بنابراین یک زبان برنامه نویسی قوی مانند Haskell، با حد و مرز مشخص خطای برنامه نویسی، تقریبا از ایجاد برنامه ها و سیستم های بی هدف جلوگیری می کند.

بر خلاف برخی از ارزهای دیجیتال دیگر، هدف تیم کاردانو، اصلاح کل نظام مالی نیست. هدف آنها هوشمند سازی و تمرکززدایی برنامه ها و فرایند شرکت ها و بانک هاست.

بنیانگذار کاردانو، چارز هاسکینسون است که خودش یکی از اعضای تیم توسعه دهنده اتریوم بوده است. به دلیل اینکه بیشتر توسعه دهندگان و سرمایه گذاران اولیه این ارز ژاپنی هستند و شباهت های زیادی با اتریوم دارد، به کاردانو اتریوم ژاپنی هم می گویند.

کاردانو، کامل تر از بیت کوین و اتریوم

سال ۲۰۱۵ پروژه کاردانو استارت خورد و به مدت دو سال به منظور یافتن راه حل هایی برای مشکلات اتریوم و بیت کوین ، مورد تحقیق و بررسی قرار گرفت. کاردانو توانست با ایجاد فرایندهای جدید در تایید تراکنش مسئله مقیاس پذیری در بیت کوین و قراردادهای هوشمند در اتریوم را حل کند.

شبکه کاردانو که آن را نسل سوم ارزهای دیجیتال مینامند، با خط مشی مشخص،امکان استفاده بهتر از قراردادهای هوشمند را فراهم می کند. در شبکه کاردانو به دلیل ماهیت فنی شبکه و برنامه نویسی، بیشتر ICO ها و پروژه های بی ارزش و غیر هدفمند، قابل اجرا نیستند.

در کاردانو سرعت تراکنش ها بالا و کارمزد خیلی کمی اخذ می شود. این شبکه با طراحی لایه لایه ، امکان ارائه قابلیت های جدید در بلاک چین را فراهم کرده است. برنامه نویسان می توانند در صورت داشتن ایده ای هدفمند، برنامه های غیرمتمرکز خود را با آزادی کامل روی این شبکه پیاده سازی کنند. اگرچه اتریوم هم در حال توسعه شبکه است اما کاردانو می تواند یک رقیب بسیار جدی برای آن باشد.

استخراج کاردانو

کاردانو برای استخراج از الگوریتم اثبات سهام به جای اثبات کار استفاده میکند.

اثبات انجام کار (Proof of Work) چیست؟

اثبات کار در شبکه ارزهای دیجیتال با بلاک چین جدا، مانند بیت کوین، اتریوم، لایت کوین و … یک پروتکل امنیتی است که با هدف بازدارنگی از حملات سایبری مانند حملات دیداس طراحی شده است. در این حملات که یک یا چند کامپیوتر اصلی مورد تهاجم قرار میگیرند، با ارسال درخواست های تقلبی و حملات گسترده، شبکه از دسترس خارج می شود. طبق این پروتکل ماینرها با در اختیار قراردادن کامپیوتر خود برای شبکه، نسبت به انجام کاری که انجام می دهند کوین جدید استخراج می شود و به ماینرها تعلق می گیرد.

مفهوم اثبات انجام کار حتی قبل از بیت کوین هم مورد استفاده قرار میگرفت، اما ساتوشی ناکاموتو ناشناس از این تکنیک در ارز دیجیتال انقلابی خود استفاده کرد که باعث تغییر شکل روش های معمالات سنتی شد.

اثبات سهام چیست؟

اثبات سهام راه متفاوتی برای اعتبارسنجی تراکنش ها با استفاده از توافق جمعی است.

این هم یک الگوریتم است. هدف آن با اثبات کار مشابه و نحوه انجام آن کاملا متفاوت است.

ایده اثبات سهام برای اولین بار در سال ۲۰۱۱ در انجمن جهانی بیت کوین تاک مطرح شد. در سال ۲۰۱۲، برای اولین بار در ارز Peercoin از آن استفاده شد و بعد از آن ارزهای دیگری مثل Nxt و Blackcoin از این شیوه بهره بردند.

بر خلاف الگوریتم اثبات کار، که در آن ماینرها با حل مسائل ریاضی پاداش می گیرند، در اثبات سهام ماینر یک بلاک به طور قطعی انتخاب می شود و هر کسی نسبت به دارایی خود از آن ارز در نگهداری شبکه شریک میشود.

بدون پاداش بلاک

در این روش تمام واحدهای ارز مورد نظر از قبل استخراج شده است و تعداد آن هرگز تغییر نمیکند.

این بدان معنی است که در سیستم PoS هیچ پاداشی وجود ندارد، بنابراین ماینرها کارمزدهای شبکه را کسب می کنند.

کاردانو از اثبات سهام استفاده خواهد کرد. با استفاده از الگوریتم OUROBOROS که به زودی فعالیتش را آغاز خواهد کرد، کاربران می توانند با خرید مقداری از کاردانو های استخراج شده و اختصاص دارایی شان در نرم افزار مخصوص ، شبکه را امن و پاداش دریافت کنند.

کاردانو چگونه کار میکند؟

کاردانو در دو لایه توسعه یافته است که دفتر کل ارزش های داخل حساب ها را از روش انتقال ارزش بین حساب های دیگر را جدا میکند. این تفکیک باعث انعظاف پذیری بیشتر قراردادهای هوشمند پلتفرم میشود.

شرکت ها می توانند از این تفکیک به منظور سفارشی سازی هر چه بیشتر قراردادها استفاده کنند.

لایه توافق کاردانو (CSL)

CSL لایه اول پلتفرم است و به عنوان تراز دفترکل عمل میکند. و اولین لایه پلت فرم است. این لایه که با هدف بهبود پروتکل بیت کوین درامر مقیاس پذیری به وجود آمده است.

لایه CSL با استفاده از یک الگوریتم اثبات سهام، موجب ایجاد بلاک های جدید و تایید تراکنشها میشود.

نقشه راه CSL به شرح زیر است :

- دو مجموعه زبان های اسکریپت

- یک مجموعه برای حرکت ارزش

- راه کاری برای حفاظت بیشتر

- سایدچین هایی برای ارتباط با دفترکل های دیگر

- انواع امضا چندگانه از جمله امضاهای مقاوم کوانتومی

- ایجاد توکن توسط کاربر

- مقیاس پذیری هر چه بیشتر

لایه رایانشی کاردانو (CCL)

لایه CCL لایه دوم پلتفرم کاردانو است که شامل اطلاعاتی در مرود چگونگی انجام تراکنش است.

از آنجا که لایه محاسبات از CSL جدا شده است، کاربران CCL در هنگام ارزیابی معاملات می توانند قوانین مختلفی ایجاد کنند.

به عنوان مثال، شما می توانید یک دفترکل ایجاد کنید که هر گونه معاملاتی را که شامل دیتای املاک نیست را رها کند. این امر باعث افزایش امکانات در بلاک چین خواهد شد.

قیمت کاردانو

کاردانو به دلیل هدف و قابلیت های ویژه ای که دارد ،در کمتر از یک ماه از معرفی آن، به شدت و تا رده پنج ارزهای دیجیتال صعود کرد. استخراج اثبات سهام آن هم در این مسئله بی تاثیر نیست. اگر کاردانو بتواند طبق گزارشی که تیم توسعه دهنده آن منتشر کرده عمل کند، می تواند یک رقیب جدی برای ارزهای بالایی خود،مخصوصا اتریوم باشد.

تتر یک ارز دیجیتالی است بدین معنا که هر یک تتر توسط یک دلار آمریکا پشتیبانی میشود. بر اساس چنین ایده ای و از طریق توانایی عملیاتی ارزهای دیجیتالی ارزش دلار ثابت میماند. در دنیای ارزهای دیجیتال مردم تتر را سکه پایدار” نامیده اند.

این ارز دیجیتالی در سال ۲۰۱۵ به نام Realcoin راه اندازی و نامگذاری شد و امروزه با ارزش ۲ میلیارد دلار و با نام USDT، در گردش است. با توجه به گزارش CoinMarketCap.com در ماه نوامبر سال گذشته، این ارز دیجیتالی با هک شدن ۳۱ میلیون دلاری ضربه شدیدی خورد.

چه کسی مسئول این ارز دیجیتالی است؟

توکن های تتر توسط Tether Limited، یک شرکت مستقر در جزایر ویرجین بریتانیا صادر میشود. وب سایت تتر میگوید که این ارز در هنگ کنگ به ثبت رسیده و با دفاتر گوناگون در ایالات متحده در حال فعالیت است. این شرکت دارای تیم مدیریتی مشابه با بیتفینکس است، بیتفینکس یک صرافی دیجیتالیدر هنگ کنگ است. این صرافی یکی از بزرگترین صرافی های ارزهای دیجیتالی در جهان است. ژان ولدر (Ludovicus van der Velde) مدیرعامل هر دو شرکت بیتفینکس و تتر است و فیلیپ پاتر مأمور اصلی امورات استراتژیک هر دو شرکت است.

کارمزد انجام تراکنش ها در تتر (Tether)

کارمزد انتقال از طریق SWIFT بسیار گران است و به طور متوسط حدود 30 دلار می باشد. همچنین اگر از یک ارز فیات که توسط صرافی پشتیبانی نمی شود استفاده نمایید، بانک ها کارمزد اضافی تبدیل فارکس را بصورت درصدی از شما دریافت خواهند نمود. در مقابل، تتر هیچگونه کارمزدی جهت انتقال پول بین کیف پول های Tether دریافت نمی کند.

چه کسانی از تتر استفاده میکنند؟

ماتی گرینسپن، تحلیلگر بازار eToro، در پاسخ به این سوال اذعان دارد که:

هر کسی که در برخی از صرافی های بزرگ معامله میکند.

کاری که صرافی مانند بیتفینکس انجام میدهد، نگهداری دارایی مشتریان به صورت USDT به جای دلار آمریکا است. بنابراین اگر کسی بخواهد پول خود را از یک صرافی مانند بیتفینکس دریافت کند و آنها به علت نوسانات شدید بازار شرایط خرید و فروش دیگر ارزهای دیجیتالی را نداشته باشند این داد و ستد از طریق تتر انجام میگیرد. بسیاری از صرافی های ارزهای دیجیتال برای کار کردن با بانک های سنتی با مشکلات بسیاری روبرو هستند. بانک هایی که نسبت به ارزهای دیجیتالی بسیار محتاطانه عمل میکنند. تتر یک جایگزین پایدار برای دلار است که به علت پایین بودن نوسانات این ارز به صرافی های و کاربران پیشنهاد داده شد.

یکی از منابع موجود در ارزهای دیجیتال که مایل نیست نامی از او ذکر شود، اذعان کرد که: